はじめに:中古価格高騰中の話題書を徹底検証

書籍『週末投資家のためのカバード・コール』(モダンアルケミストシリーズ、著:カッパ氏)は、オプション取引の中でも比較的安全とされる「カバード・コール戦略」を、週末投資家向けに解説した貴重な一冊です。

現在、中古市場で高値がついており、購入を迷っている方も多いでしょう。本レビューでは、本書の内容を詳しく紹介しながら、日本市場での実践可能性まで踏み込んで検証します。

読むのが億劫な方用に12分程度にまとめた動画もあります。

資料はこちら

Covered_Call_Reality_Check本書の基本情報

- 対象読者:平日は本業に従事し、週末に投資を行う個人投資家

- 著者:カッパ氏(オプション取引の実践家)

- シリーズ:モダンアルケミストシリーズ

- 特徴:理論だけでなく実践に焦点を当てた構成

このレビューで分かること

- 本書で学べるカバード・コール戦略の全体像

- 三部構成(基礎・実践・応用)の詳細な内容

- 日本市場での実践における課題と解決策

- 本書を買うべき人、買わなくてもいい人

第1部:本書が教える「カバード・コール」の基礎知識

そもそもカバード・コールとは?

本書は、オプション取引の基本から丁寧に解説しています。初心者でもつまずかないよう、まずは「オプションとは何か」から始まります。

本書の説明:オプション取引の本質

オプション=将来の権利を売買すること

本書では、古代ギリシャの哲学者タレスの逸話を引用し、オプション取引の起源から説明します。タレスはオリーブの豊作を予測し、収穫前に搾油機の使用権を安価で確保。予想通り豊作になり、大きな利益を得ました。

この「未来の権利を今取引する」という発想が、現代のオプション取引につながっています。

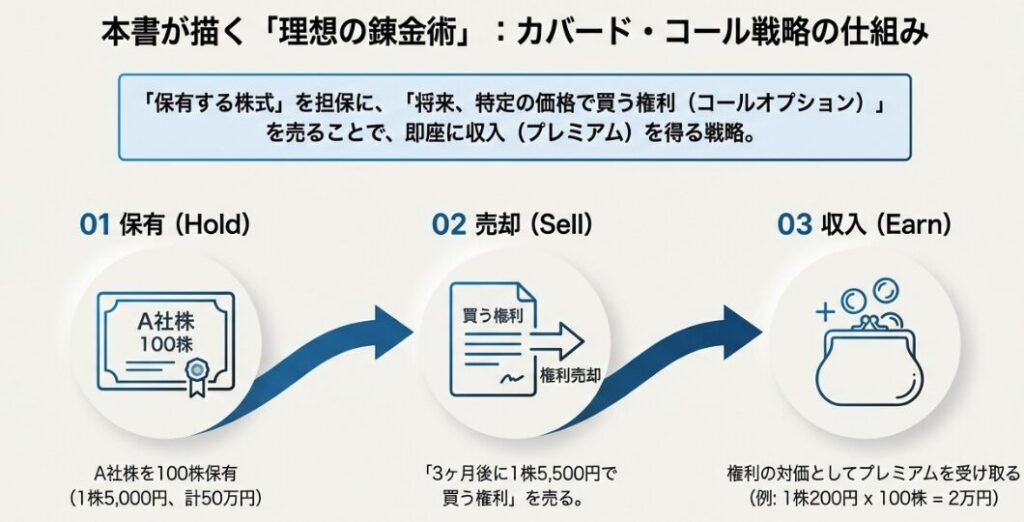

カバード・コールの仕組み(本書の解説より)

本書では、具体例を使って分かりやすく説明されています:

前提条件:A社株を1株5,000円で100株保有(50万円分)

ステップ1:現物株式を保有 投資家はまず実際に株を持っている状態からスタート。

ステップ2:コールオプションを売却 保有する100株を担保として、「3ヶ月後に5,500円でこの株を買う権利」を売る。

ステップ3:プレミアム(権利料)を受け取る この権利を売った対価として、例えば1株200円×100株=2万円を即座に受け取る。

本書が強調する3つのシナリオ分析

本書の優れた点は、株価が動いた場合のシナリオを明確に示していることです。

シナリオ1:株価が横ばい、または緩やかに上昇(5,500円未満)

- オプションは権利行使されず消滅

- プレミアム2万円がそのまま利益

- 株も保有し続けられる

- 本書の評価:最も理想的なケース

シナリオ2:株価が大幅上昇(5,500円超え)

- 買い手が権利を行使し、5,500円で売却

- 株価上昇の恩恵は5,500円で頭打ち(機会損失)

- ただしプレミアム2万円+値上がり益5万円=計7万円は確保

- 本書の評価:利益は限定されるが確実に儲かる

シナリオ3:株価が下落

- オプションは権利行使されない

- プレミアム2万円が下落の緩衝材になる

- 本書の評価:損失を和らげる効果がある

「カバード」の重要性:本書が警告するリスク

本書は、「カバード(担保付き)」であることの重要性を繰り返し強調しています。

カバード・コール(安全)

- 株を持った状態でオプションを売る

- 株価が上昇しても、保有株を渡せばOK

- リスクは限定的

ネイキッド・コール(危険)

- 株を持たずにオプションを売る

- 株価が急騰すると、市場で高値で買って渡す必要がある

- 損失は理論上無限大

本書では、この違いを明確にし、初心者が危険な取引に手を出さないよう注意喚起しています。

第2部:本書の構成と各パートの内容詳細

本書の優れた点は、読者のレベルに応じて段階的に学べる三部構成です。

基礎編:オプション取引が初めての人でも理解できる

本書の基礎編で学べること:

- オプションの基本概念

- 「権利」と「義務」の非対称性

- コールオプションとプットオプションの違い

- プレミアムとは何か

- カバード・コールの仕組み

- なぜこの戦略が機能するのか

- 複雑な数式は使わず、直感的に理解できる説明

- 初心者が挫折しないよう配慮された構成

本書のアプローチの特徴: 数学的な理論より「なぜこの戦略が有効なのか」という本質的理解を重視。金融工学の専門書ではなく、実践家の視点から書かれています。

実践編:本書の真価が発揮される部分

本書の最大の価値は、この実践編にあります。理論を知っているだけでは実際に利益を出せません。

本書の実践編で詳しく解説される内容:

1. 銘柄選択の具体的基準

- 適度なボラティリティを持つ銘柄とは

- 長期業績が安定している企業の見分け方

- 避けるべき銘柄の特徴

本書の主張:

- 値動きが激しすぎる銘柄:プレミアムは高いが権利行使リスクも高い

- 値動きがなさすぎる銘柄:プレミアムが少なく旨味がない

- 「スイートスポット」を見つけることが成功の鍵

2. タイミングの判断

- いつオプションを売るべきか

- 市場環境(上昇・下降・横ばい)別の戦略

- ボラティリティが高まったタイミングを狙う方法

3. オプション価格の評価方法

本書では、オプション価格を決定する6つの要因を解説:

- 原資産価格(株価)

- 権利行使価格

- 満期までの期間

- 金利

- 配当

- ボラティリティ(最重要)

本書が強調する2つの味方:

- ボラティリティ

- 市場が不安定なときほどプレミアムが高くなる

- 経済不安、決算発表前などがチャンス

- 時間的減価(タイムディケイ)

- 時間が経過するだけでオプションの価値が減少

- 売り手にとっては「時間が味方」になる

応用編:さらに洗練された投資家を目指す

本書の応用編で学べる高度な内容:

- 複合戦略

- 複数のオプションを組み合わせる方法

- より複雑な市場観に対応する技術

- 税務上の考慮事項

- オプション取引の税金の扱い

- 確定申告での注意点

- ポートフォリオ全体での位置づけ

- 資産全体の中でカバード・コールをどう活用するか

- リスク分散の観点

本書の教育理念: 単なる「レシピ」ではなく、読者自身が考え、判断できる「思考のフレームワーク」を提供することを目指しています。

第3部:本書が語る「なぜカバード・コールは機能するのか」

本書の特筆すべき点は、戦略の背後にある理論的根拠を丁寧に説明していることです。

効率的市場仮説への疑問

本書では、現代金融理論の中核「効率的市場仮説」を取り上げます。

効率的市場仮説とは: 「市場価格にはすべての情報が織り込まれており、継続的に市場平均を上回ることは不可能」

本書の問いかけ: もしこれが完全に正しいなら、なぜカバード・コールは長期的に有効なのか?

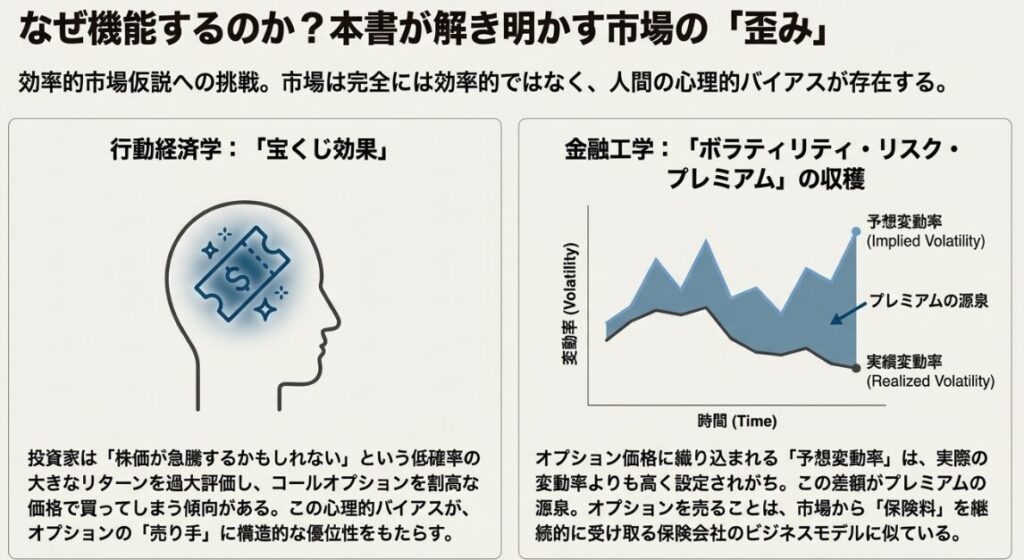

本書が示す答え:行動経済学的説明

本書は、投資家の心理的バイアスに注目します。

「宝くじ効果」の説明(本書より):

- 人は低確率の大きなリターンを過大評価する

- 「この株、急騰するかも!」という夢に過剰な価値を感じる

- その結果、コールオプションが割高な価格で取引される

- この心理的バイアスが、売り手に有利な環境を作る

ボラティリティ・リスク・プレミアムの収穫

本書が示す最も重要な概念です。

本書の解説:

- オプション価格に織り込まれる「予想変動」は、実際の変動より大きい傾向がある

- この差額が「ボラティリティ・リスク・プレミアム」

- これは市場の不確実性に対する「保険料」のようなもの

本書の比喩: カバード・コール戦略は、保険会社のビジネスモデルと同じ。多数の契約者から保険料を集め、実際の事故率との差額で利益を得る。オプション売り手も同様に、市場から「保険料(プレミアム)」を定期的に受け取る。

本書の主張: この戦略が長期的に有効なのは、偶然ではなく市場の構造と人間心理に根差した普遍的なメカニズムがあるから。

第4部:本書の最大の価値「週末投資家」へのフィット

なぜ「週末投資家」なのか

本書のタイトルにある「週末投資家」には明確な意図があります。

本書が想定する読者像:

- 平日は本業で忙しい

- 投資に割ける時間は限られている

- でも着実に資産形成したい

- 日々の値動きに振り回されたくない

時間的効率性(本書の主張)

デイトレードとの対比:

- デイトレード:毎日市場に張り付く必要がある

- カバード・コール:中長期視点、週末の数時間でOK

本書が推奨する週末の使い方:

- 土日に保有株の状況を確認

- 市況を分析

- 次のオプション売却戦略を検討

心理的負担の軽減(本書が重視するポイント)

本書は、投資における心理面の重要性を繰り返し強調します。

本書の洞察: 「多くの個人投資家が失敗する最大の理由は、感情のコントロールができないこと」

カバード・コールがもたらす心理的安定:

- 定期的なプレミアム収入という「確定した利益」

- 下落時の損失緩和という「安心感」

- 横ばいでも利益が出るという「機会の最大化」

本書の言葉(要約): 「この構造が、欲望や恐怖といった感情に左右される取引を抑制し、規律ある投資判断を可能にする」

現代の経済環境における意義

本書は、低金利時代における戦略の価値を論じます。

本書の時代認識:

- 預金:ほぼ利息がつかない

- 債券:利回りが極めて低い

- 株式:リターンは期待できるが変動リスクが大きい

カバード・コールの位置づけ(本書より): 株式投資のリスクを抑えつつ、安定したインカムゲインを目指せる「低金利時代の解決策」

リタイアメント対策としての価値: 本書は、年金不安の時代における資産運用の重要性を指摘。カバード・コールは、資産を大きく減らさずに安定したキャッシュフローを生み出せる点で、退職後の生活設計に有効だと主張します。

第5部:本書では語られない「日本市場の厳しい現実」

ここからが、本書を購入検討中の方に最も重要な情報です。本書の内容は理論的には完璧ですが、日本市場での実践には大きな壁があります。

日本の個別株オプション市場の実態

本書では触れられていない重要な事実:

1. 流動性の圧倒的な低さ

日本市場の現実:

- 米国と比べて個別株オプション市場の規模が極めて小さい

- 多くの銘柄で売買高がゼロまたは極少

- スプレッド(売り気配と買い気配の差)が広すぎる

実務上の問題:

本書で学んだ理論通りのプレミアムを得ようとしても、

実際の注文画面を開くと「板がスカスカ」で約定しない、

または不利な価格でしか約定しない。2. 取引できる銘柄が限定的

日本市場で個別株オプションが活発な銘柄:

- 日経平均採用銘柄の一部

- 大型株の中でも流動性が高い一部のみ

- 実質的に選択肢が極めて限られる

本書との乖離: 本書では「適度なボラティリティと安定した業績の銘柄を選ぶ」と書かれていますが、日本市場では「そもそもオプション取引ができる銘柄」から選ばざるを得ません。

3. 最低投資金額の問題

本書では具体的な金額に触れていませんが、実際には:

現実的な最低ライン:

- 日本株オプション:100株単位が基本

- 大型株なら1銘柄50万〜100万円

- 分散投資を考えると、最低でも200〜300万円は必要

リスク分散の矛盾:

- 本書は分散投資を推奨

- しかし50万円では1銘柄に集中投資するしかない

- 手数料を考えると、もっと資金が必要

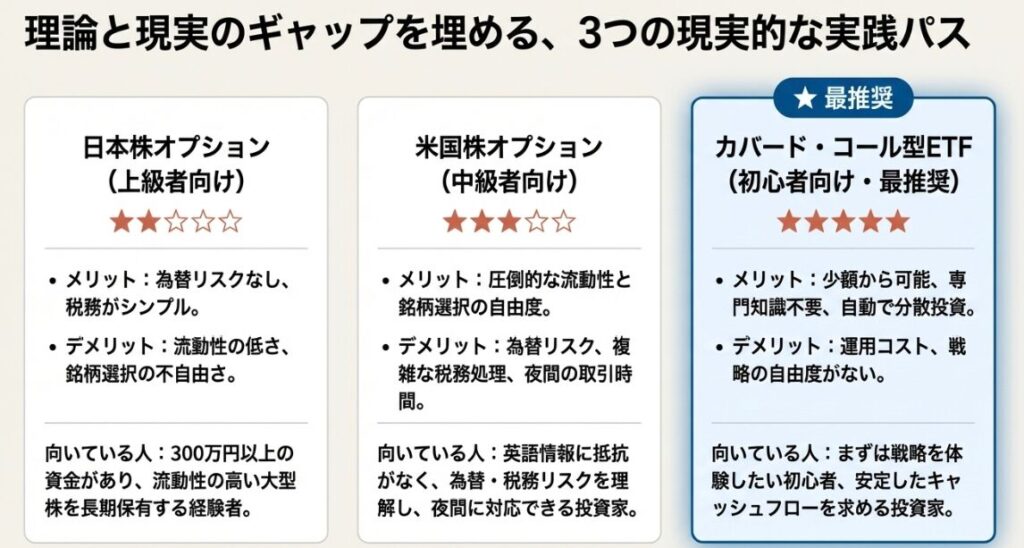

実践可能性の検証:3つの選択肢

本書を読んだ後、日本の投資家はどうすればいいのか?現実的な選択肢を提示します。

選択肢1:日本株オプション(上級者向け)

メリット:

- 本書の内容をそのまま適用できる

- 為替リスクがない

- 税務処理がシンプル

デメリット:

- 流動性が極めて低い

- 銘柄選択の自由度が低い

- スプレッドが広く不利な価格での約定

- 実質的に大手証券会社の特定銘柄に限られる

推奨度:★★☆☆☆ 向いている人:

- 既に300万円以上の投資資金がある

- 流動性の高い大型株を長期保有している

- オプション取引の経験がある

選択肢2:米国株オプション(中級者向け)

メリット:

- 流動性が圧倒的に高い

- 銘柄選択の幅が広い

- スプレッドが狭く有利な価格で約定

- 情報が豊富

デメリット:

- 為替リスク(円高になると目減り)

- 税務処理が複雑(外国税額控除など)

- 取引時間が日本の夜間〜早朝

- 「週末投資家」というコンセプトと矛盾

推奨度:★★★☆☆ 向いている人:

- 英語の情報を読める

- 為替リスクを理解している

- 夜間に少し時間を割ける

- 既に米国株を保有している

注意点: 本書は「週末にのんびり」というコンセプトですが、米国株オプションの場合、NY市場が開いている時間(日本時間の夜間〜早朝)にプレミアムが変動します。完全に「週末だけ」とはいきません。

選択肢3:カバード・コール型ETF(初心者向け・最推奨)

これが最も現実的な解決策です。

カバード・コール型ETFとは: 運用会社が自動的にカバード・コール戦略を実行してくれるETF。投資家は株式を買うのと同じ感覚で、カバード・コール戦略の恩恵を受けられます。

日本で購入できる主なカバード・コール型ETF:

- 米国上場のカバード・コールETF

- 例:QYLD、JEPI、XYLD など

- 日本の証券会社から購入可能

- 高配当(年利8〜12%程度を目指す商品も)

- 日本上場のカバード・コール型ファンド

- 一部の投資信託で採用

- ただし選択肢は限定的

メリット:

- 自分でオプション取引する必要がない

- 少額から投資可能(1万円程度から)

- 流動性の問題がない

- 分散投資が自動的にできる

- 毎月分配型が多く、キャッシュフロー重視の人に最適

デメリット:

- 信託報酬(運用コスト)がかかる

- 自分で戦略をコントロールできない

- 本書で学んだスキルを直接活かせない

推奨度:★★★★★ 向いている人:

- カバード・コールを試してみたい初心者

- 少額から始めたい

- 自分でオプション取引する時間がない

- 安定したキャッシュフローが欲しい

第6部:本書の「書かれていないリスク」を補足

本書は優れた内容ですが、リスクの説明がやや楽観的です。購入を検討する方は、以下の点も理解すべきです。

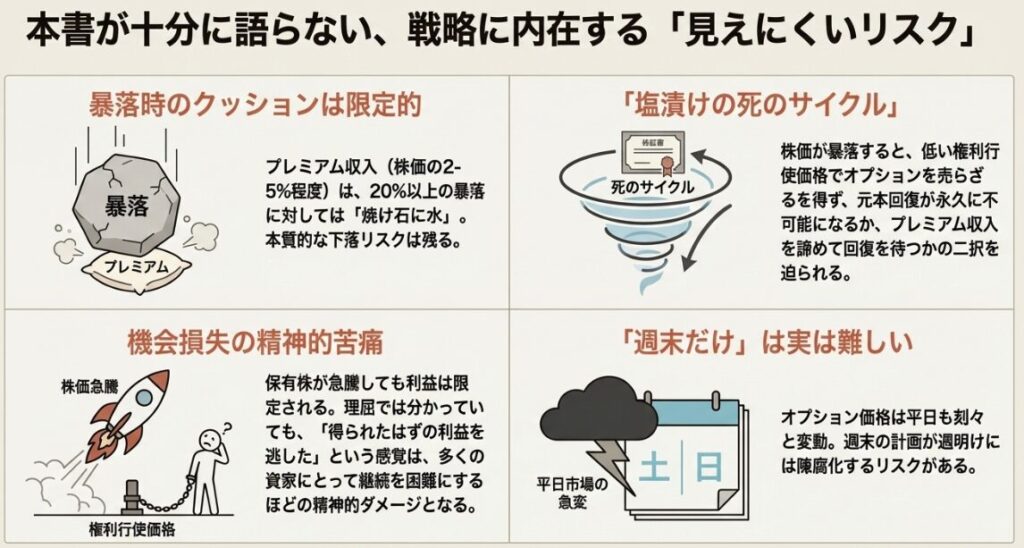

リスク1:暴落時の「クッション」は限定的

本書の表現: 「株価下落時、プレミアム収入が損失を緩和する」

現実:

- プレミアムは株価の2〜5%程度が一般的

- 株価が20%暴落したら、数%のプレミアムは「焼け石に水」

- カバード・コールは「ジリ下げ」には強いが「暴落」には無力

具体例:

株価5,000円(50万円分保有)

プレミアム収入:2万円(4%)

株価が20%下落 → 4,000円に

損失:10万円

プレミアムで緩和:2万円

実質損失:8万円(16%の損失)本書との乖離: 本書は「下落時のクッション」を強調していますが、大暴落には対応できません。現物株を持っている以上、株価下落リスクは本質的に残ります。

リスク2:「塩漬けの死のサイクル」

本書では触れられていない深刻なリスク:

【フェーズ1】株価5,000円で購入

↓

【フェーズ2】権利行使価格5,500円でオプション売却

プレミアム200円獲得

↓

【フェーズ3】株価が4,000円に暴落

オプションは権利行使されず

含み損20%

↓

【フェーズ4】ここで選択を迫られる選択肢A:権利行使価格を下げる(4,200円など) → もし株価が回復しても4,200円で売らされる → 永遠に損失を取り戻せない「塩漬け確定」

選択肢B:オプションを売らずに回復を待つ → その間プレミアム収入がなく、戦略が機能しない → 回復に何年かかるか分からない

これが「死のサイクル」です。

リスク3:機会損失の精神的苦痛

本書の表現: 「機会損失は戦略的な選択であり、トレードオフとして理解すべき」

現実: これは理屈では正しいですが、実際に経験すると想像以上に辛いです。

具体的シナリオ:

あなたの保有株が急騰のニュース

→ 5,000円 → 7,000円に!

→ でもあなたは5,500円で売却義務

【感情】

・本来なら20万円の利益が出たはず

・実際は5万円の利益+プレミアム2万円=7万円

・差額13万円を「損した」と感じる人間の心理: 「得られたはずのものを逃した」というのは、「最初から得られなかった」よりも精神的ダメージが大きいことが、行動経済学で証明されています(損失回避バイアス)。

本書との乖離: 本書は「機会損失をリスクとして過度に恐れるべきではない」というスタンスですが、実際には「見えにくいが深刻なリスク」として認識すべきです。

リスク4:「週末だけ」は実は難しい

本書のコンセプト: 「週末にじっくり戦略を練り、平日は放置でOK」

現実の壁:

- オプション価格は刻々と変化

- ボラティリティは平日に大きく動く

- 週末に立てた計画が月曜には陳腐化していることも

- 指値注文の難しさ

- 成行注文:不利な価格で約定するリスク

- 指値注文:約定しないリスク

- 流動性が低い日本市場では特に顕著

- 突発的ニュースへの対応

- 保有銘柄に悪材料が出た場合

- 週末まで待てないケースもある

第7部:本書を「買うべき人」「買わなくてもいい人」

強くお勧めする人

1. カバード・コール戦略を体系的に学びたい人

- 本書の三部構成は秀逸

- 基礎から応用まで段階的に理解できる

- 教科書としての価値は非常に高い

2. 既にオプション取引の経験があり、理論を深めたい人

- 戦略の背後にある金融理論の解説が充実

- 行動経済学的な視点も含まれ、深い学びがある

3. 米国株オプション取引を検討している人

- 本書の内容は米国市場でそのまま活用できる

- 日本語で書かれた貴重なリソース

4. 投資の「考え方」を学びたい人

- リスクとリターンのトレードオフ

- 確率論的思考

- 感情に左右されない投資判断

- これらの普遍的スキルが得られる

買わなくてもいい人

1. すぐに日本株で実践したい初心者

- 本書を読んでも、日本市場の流動性問題は解決しない

- 実践までのハードルが非常に高い

- まずはカバード・コール型ETFから始める方が現実的

2. 少額投資から始めたい人

- 本書の戦略は、ある程度まとまった資金が必要

- 50万円以下なら、まずは普通の株式投資やETFで経験を積むべき

3. 「簡単に儲かる方法」を探している人

- 本書は地道な努力と規律を要求する

- 一攫千金を狙う人には向かない

4. 時間が本当にない人

- 「週末だけ」とはいえ、ある程度の学習時間は必要

- オプション取引の仕組みを理解するまでに時間がかかる

第8部:本書の代替案・補完案

本書を購入する前、または購入後に併用すると良い方法を提案します。

代替案1:まずはカバード・コール型ETFで体験

推奨プロセス:

- QYLD、JEPIなどのカバード・コールETFを少額購入

- 数ヶ月間、実際のパフォーマンスを観察

- 戦略の「感覚」をつかむ

- その後、本書を読んで理論を深める

- 資金と理解が十分なら、個別株で実践

このアプローチのメリット:

- リスクを抑えて実体験できる

- 本書の内容が「実感」として理解できる

- 自分に合うか判断してから投資を拡大できる

補完案1:オンライン証券のオプション取引デモ

一部の証券会社は、オプション取引のデモ環境を提供しています。

推奨:

- 本書を読む

- デモ環境で仮想取引

- 成功体験・失敗体験を積む

- 実際の資金を投入

補完案2:米国株オプションの情報収集

日本株オプションが厳しいなら、米国株も視野に。

参考リソース:

- 英語のオプション取引サイト

- YouTubeの解説動画(英語・日本語両方)

- 米国株オプション取引に対応した日本の証券会社の情報

第9部:本書の総合評価

内容の質:★★★★★(5/5)

評価ポイント:

- 理論の説明が分かりやすい

- 三部構成が秀逸

- 初心者から上級者まで学べる

- 金融理論と実践のバランスが良い

本書の強み: カバード・コール戦略について、日本語で書かれた書籍の中で最も体系的で充実した内容。著者の実践経験に基づいた洞察が随所に見られる。

実践可能性:★★☆☆☆(2/5)

評価ポイント:

- 日本市場での実践には大きな壁

- 流動性問題に触れていない

- 必要資金の目安が示されていない

- 「週末投資家」と実務のギャップ

本書の弱み: 理論は完璧だが、日本の個人投資家が実際に始めるための具体的な道筋が見えにくい。

コストパフォーマンス:★★★☆☆(3/5)

現在の中古価格を考慮すると:

- 米国株オプションを検討している人:買う価値あり(★★★★☆)

- 日本株オプションで実践したい人:慎重に判断(★★★☆☆)

- 初心者で少額投資:他の選択肢を優先(★★☆☆☆)

総合評価:★★★★☆(4/5)

結論: 本書は、カバード・コール戦略の「教科書」としては最高レベル。しかし、日本市場での実践には追加の調査と工夫が必要。

購入を推奨するケース:

- 体系的に学びたい

- 米国株オプションも視野に入れている

- 既にある程度の投資資金がある(200万円以上)

- 長期的な視点で学習に投資できる

購入を保留すべきケース:

- すぐに実践したい初心者

- 少額投資から始めたい

- 日本株オプション「だけ」を考えている

- 時間がない

結論:本書の価値と限界を理解した上で

『週末投資家のためのカバード・コール』は、カバード・コール戦略について学ぶための優れた入門書であり、同時に理論的深みも備えた良書です。

本書の永続的価値

たとえ日本市場で実践できなくても、本書から得られる学びは大きい:

- リスクとリターンのトレードオフという投資の本質

- 確率論的思考という意思決定の枠組み

- 感情に流されない規律の重要性

- 市場の非効率性を利用する発想

これらは、どんな投資手法でも応用できる普遍的なスキルです。

現実的な学習・実践パス

推奨ロードマップ:

【ステップ1】基礎学習

- 本書または本レビューでカバード・コールの基礎を理解

- オプション取引の基本概念を習得

【ステップ2】少額で体験

- カバード・コール型ETF(QYLD、JEPIなど)を購入

- 数ヶ月〜1年間、実際の動きを観察

【ステップ3】資金・知識を蓄積

- 投資資金を200万円以上に増やす

- 市場を観察し、流動性の高い銘柄を研究

【ステップ4】実践開始(選択肢を選ぶ)

a) 日本株オプション(流動性の高い大型株のみ)

b) 米国株オプション(為替リスクを理解した上で)

c) カバード・コール型ETF継続(最も現実的)最後に:投資は「知識への投資」から

本書の購入を迷っているあなたへ。

投資で成功するために最も重要なのは、目先の利益ではなく「知識への投資」です。本書は、たとえすぐに実践できなくても、投資家としての思考力を養う価値があります。

ただし、日本市場の現実は厳しいということも忘れないでください。理論と実践の間には大きなギャップがあります。

本書を最大限活用するために:

- 理論を学ぶ「教科書」として読む

- 日本市場の制約を理解する

- ETFなど現実的な選択肢を併用する

- 長期的視点で学習を継続する

この姿勢があれば、本書は中古価格以上の価値をあなたにもたらすでしょう。

免責事項: 本レビューは書籍の内容紹介と市場環境の分析であり、投資の勧誘や助言ではありません。オプション取引にはリスクが伴います。投資判断は自己責任でお願いします。実際の取引を始める前に、十分な知識の習得と、ご自身の投資目標・リスク許容度の確認をお勧めします。

参考文献: 『週末投資家のためのカバード・コール』(モダンアルケミストシリーズ)カッパ著

復習用に動画を用意してます。よろしければご覧ください

コメント