私が投資に興味を持ったのは、10年前でした。

当時、書店で投資の本を何冊も立ち読みしました。ネットで投資ブログを読み漁りました。「複利」という言葉の意味も理解しました。「始めた方がいい」とも思いました。

でも、怖くて一歩を踏み出せなかった。

「お金が減ったらどうしよう」 「騙されたらどうしよう」 「失敗したら恥ずかしい」

そんな不安が頭の中をぐるぐる回って、結局何もしませんでした。

そして今、私はそれを後悔しています。

もし10年前に月100円でも投資を始めていたら。今頃、私は「投資歴10年」の経験を持っていたでしょう。複利の力を実感していたでしょう。経済ニュースを「自分ごと」として理解できていたでしょう。

金額の問題じゃないんです。「始めるか、始めないか」が全てだったんです。

だから、この記事を読んで投資を始めるかどうか悩んでいるあなたに、私は言いたい。

「10年後のあなたが後悔しないように、今日、月100円だけ始めてください」

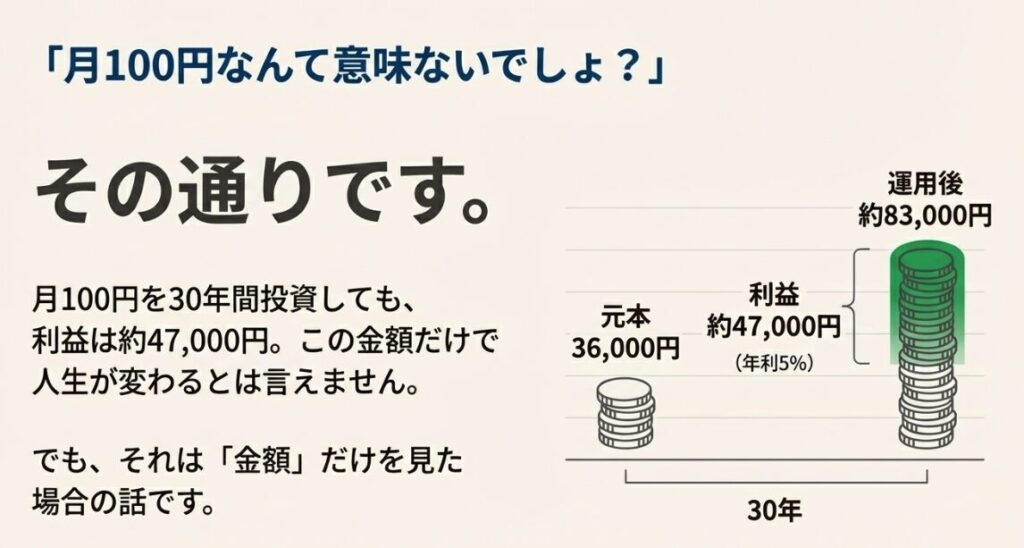

「月100円なんて意味ないでしょ」

そう思いましたか? 正直に言います。その通りです。

月100円を30年間投資しても、利益は約47,000円。この金額だけで人生が変わるとは言えません。

でも、それは「金額」だけを見た場合の話。

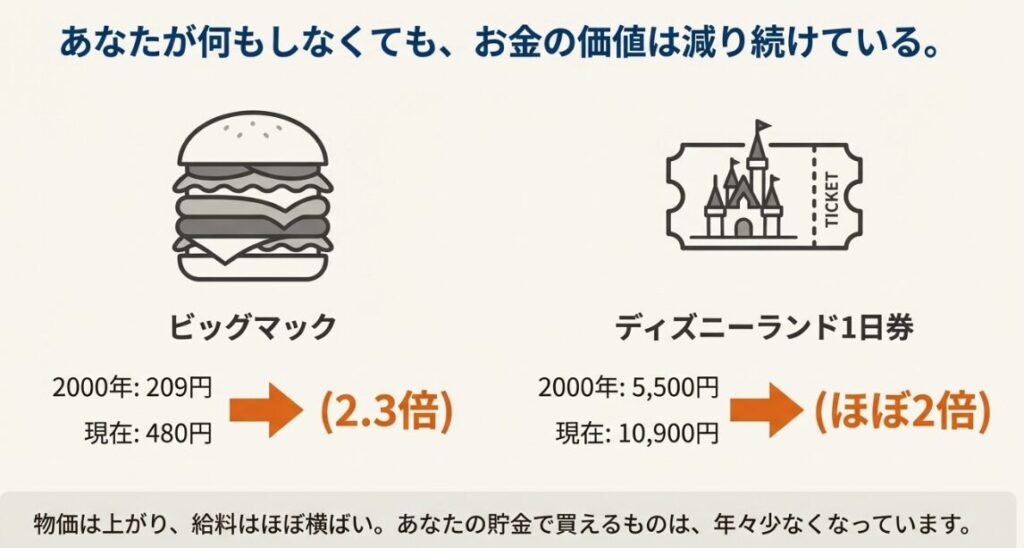

2000年、マクドナルドのビッグマックは209円でした。今は480円。20年で2.3倍です。ディズニーランドの1日券は5,500円から10,900円へ。ほぼ倍になりました。

一方で、平均年収はこの20年間ほぼ横ばい。厚生労働省のデータによれば、むしろ税金や社会保険料の増加で手取りは減少傾向です。

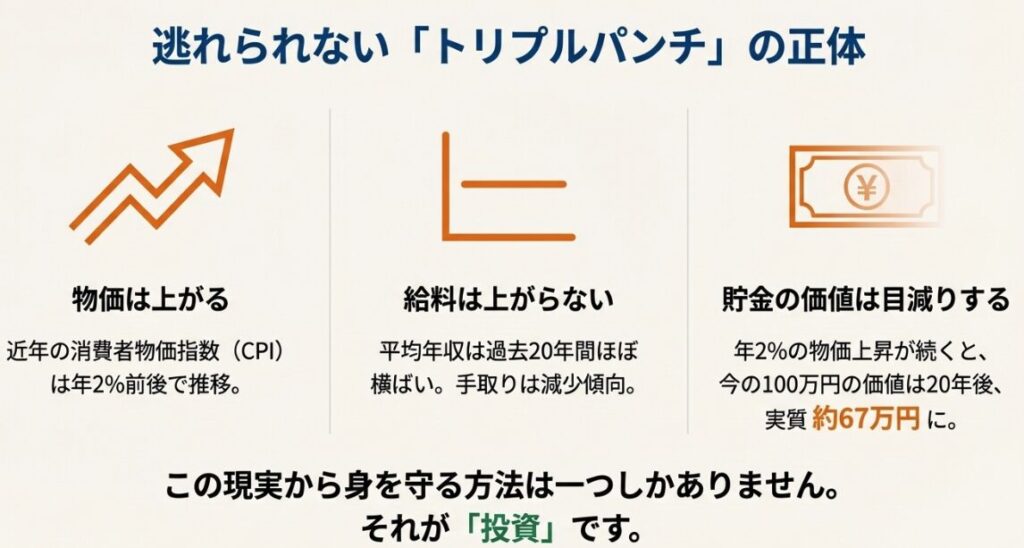

物価は上がる。給料は上がらない。貯金の価値は目減りする。

総務省統計局の消費者物価指数(CPI)によれば、過去20年の平均上昇率は約0.5%ですが、近年は2%前後で推移しています。仮に年2%の物価上昇が続くと、今の100万円の価値は20年後には実質約67万円に目減りします。見た目は100万円のまま。でも買えるものは67万円分です。

このトリプルパンチから身を守る方法は一つしかありません。それが「投資」です。

そして、その投資への第一歩こそが「月100円」なんです。

月100円投資の本当の価値——お金以外の4つのリターン

長くて読むのが面倒な方向けに7分弱で理解できる動画を作成してます。よかったみてください。

1. 経済ニュースが”自分ごと”になる

月100円でも投資信託を買った瞬間、世界が変わります。

今まで流し読みしていた日経平均のニュース、アメリカの雇用統計、中央銀行の金利発表——これらすべてがあなたの資産に直結する情報に変わるんです。

「円安が進んでいる」というニュースを見たとき、米国株を100円分でも持っていれば「自分の資産はどうなる?」と考え始める。この思考回路の変化こそが、投資の最大の副産物です。

経済を理解している人と理解していない人では、キャリア選択、転職判断、副業の選び方まで、人生のあらゆる場面で差が出ます。月100円投資は、その「経済を理解する力」を養う最高の教材なんです。

2. 複利という概念を、実際に体感できる

ウォーレン・バフェットが「世界の8つ目の不思議」と呼んだ複利効果。

教科書で読むのと、実際に体験するのでは天と地ほどの差があります。月100円でも、自分の資産が「利息に利息がつく」様子を目の当たりにすれば、複利の力を理解できます。

この感覚を20代、30代で体得しておくことが、40代、50代での資産形成を決定的に左右します。複利は時間を味方につける唯一の方法。早く始めた人ほど、圧倒的に有利なんです。

3. 失敗のコストが圧倒的に低い

投資の勉強は、本を読むだけでは絶対に身につきません。実際に市場に参加して、自分のお金が増えたり減ったりする感覚を味わう必要があります。

月100円なら、最悪ゼロになっても年間1,200円。コンビニコーヒーを月1回我慢すれば済む金額です。でも得られる経験値は計り知れません。

株価が下がったときの心理的動揺、上がったときの興奮と欲、ニュースによる変動の実感、長期保有の精神的な難しさ——これらを年間1,200円という低コストで学べるんです。将来、まとまった資金で投資するとき、この月100円での経験が数十万円、数百万円の損失を防ぐ盾になります。

4. 「待つ力」という現代最強のスキルが身につく

投資は「すぐに結果が出ない」ことを学ぶ最高の教材です。

SNSの即時反応、動画の倍速再生、即日配送——現代は「待たない文化」に支配されています。でも、本当に価値あるものは時間をかけて育つんです。

S&P500(米国の優良企業500社の株価指数)の過去30年の平均リターンは年間約10%(ドルベース、配当再投資込み)。でもこれは「30年待った人」だけが得られる数字です。

この「待つ力」は、投資だけでなく、キャリア選択、ビジネス判断、人間関係まで、人生のあらゆる場面で役立ちます。短期的な損得に一喜一憂せず、長期的な視点で物事を判断できる人は、結果的に大きな成果を手に入れます。

月100円投資の現実——正直な数字を見せます

ここで、月100円投資の実際のシミュレーションをお見せします。

つみたてNISAで月100円を30年間積み立てた場合:

- 元本:36,000円(月100円×12ヶ月×30年)

- 年利5%で運用した場合(名目):約83,000円

- 実質価値(インフレ2%を考慮):約56,000円(今の購買力に換算)

- 利益(実質):約20,000円(完全非課税)

銀行預金(金利0.02%)の場合:

- 30年後(名目):36,072円

- 実質価値(インフレ2%を考慮):約24,000円

- 利益(実質):約-12,000円(実質的に損失)

投資と預金の差:約32,000円

銀行預金は名目では増えていますが、実質的には目減りしています。一方、投資なら物価上昇に対抗できます。

でも、正直に言えば実質20,000円の利益は「大金持ちになる」金額ではありません。老後2,000万円問題を解決できる金額でもありません。

では、月100円投資は無意味なのか?

そうではありません。これは「練習」であり「資格取得」なんです。

月100円投資の本当のゴールは、「次のステージに進む資格を得ること」。

投資で最も難しいのは「続けること」です。最初から月3万円を目標にすると挫折します。でも月100円なら、コンビニのコーヒー1杯我慢するだけ。続けられます。

そして月100円を3ヶ月、半年、1年と続けられた人は、既に「投資家」です。

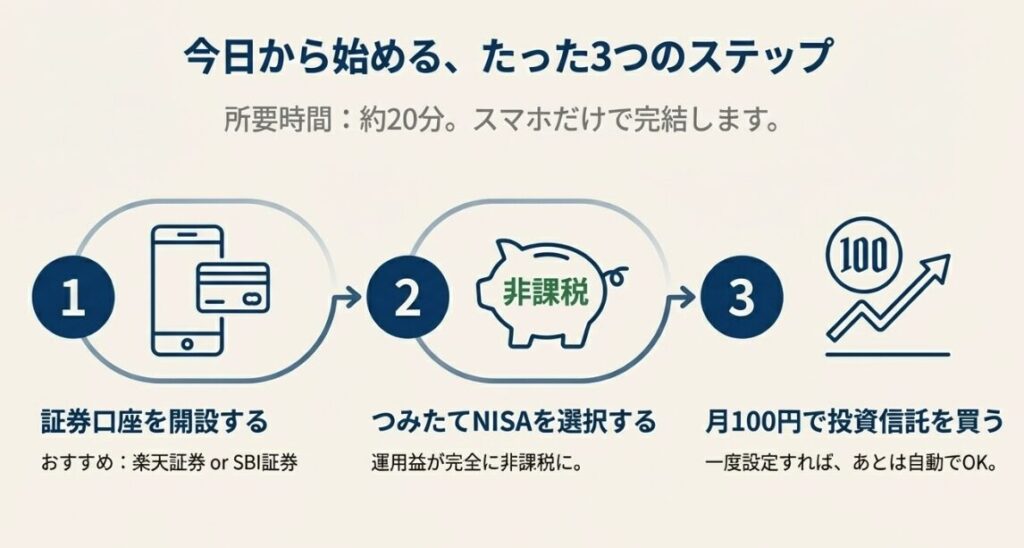

今日から始める3ステップ

ステップ1:証券口座を開設する(所要時間20分)

おすすめは楽天証券かSBI証券。スマホで完結します。

必要なもの:

- マイナンバーカード(または通知カード+本人確認書類)

- 銀行口座

- メールアドレス

開設の流れ:

- 証券会社の公式サイトにアクセス

- 「口座開設」ボタンをタップ

- 本人情報を入力

- マイナンバーカードをスマホで撮影

- 顔写真を撮影(本人確認)

- 数日後、ログイン情報が届く

ステップ2:つみたてNISAを選択する

口座開設時に「つみたてNISA」を選択してください。運用益が完全非課税になります。

通常の課税口座なら利益の約20%が税金で消えますが、つみたてNISAならゼロ円です。30年で100万円の利益が出た場合、約20万円の税金が免除されます。

つみたてNISAの特徴:

- 年間投資枠:120万円(月10万円まで)

- 運用益:完全非課税

- 確定申告:不要

- 引き出し:いつでもOK(ペナルティなし)

ステップ3:月100円で投資信託を買う

初心者におすすめの投資信託:

1. eMAXIS Slim 米国株式(S&P500)

- アメリカの優良企業500社に分散投資

- AppleやMicrosoft、Amazonなど世界的企業に一括投資

- 過去30年の平均リターン:年約10%(ドルベース、配当再投資込み)

- 信託報酬(手数料):0.09372%(業界最安水準)

- 純資産総額:4兆円超(運用終了リスクが極めて低い)

2. eMAXIS Slim 全世界株式(オール・カントリー)

- 米国・日本・ヨーロッパ・新興国など約50カ国に分散投資

- 「アメリカ一極集中が不安」という人向け

- 信託報酬:0.05775%(業界最安水準)

設定方法:

- 証券会社のアプリで「つみたてNISA」を選択

- 上記の投資信託を検索

- 「毎月100円を自動積立」に設定

- 引き落とし方法を選択(クレジットカードがおすすめ)

- 引き落とし日を選択(給料日の翌日がおすすめ)

- 設定完了

これで終わり。あとは放置でOKです。

知っておくべきリスクと対処法

リスク1:短期的には価格が下がることもある

投資なので、短期的には元本割れする可能性があります。2008年のリーマンショックでは、株価が約40%下落しました。100円投資なら最悪60円になる計算です。

でも、重要な事実があります:

日経平均株価は2003年の約9,000円から2024年には約39,000円に上昇しました。約4倍です。リーマンショック後に「何もせず持ち続けた人」や「安い時期に淡々と買い続けた人」は、その後の回復で大きな利益を得ました。

実際、リーマンショックの最安値で株を買った人ではなく、「暴落中も毎月コツコツ積み立て続けた人」が最も利益を得たというデータがあります。

対処法:ドルコスト平均法

毎月定額を積み立てる方法(ドルコスト平均法)なら、高い時も安い時も自動的に買い続けるため、価格変動リスクを時間で分散できます。

- 株価が高い時:少ない口数を購入

- 株価が安い時:多い口数を購入

- 結果:平均購入単価が平準化される

これが長期投資の基本戦略です。

リスク2:投資信託が運用終了する可能性

上場企業の倒産はまれです(東京商工リサーチによれば、2023年の上場企業倒産はわずか1件)。しかし、投資信託が運用を終了して途中で払い戻しになるリスクはゼロではありません。

対処法:

- 純資産総額が大きい(1,000億円以上)ファンドを選ぶ

- 運用実績が長い(10年以上)ファンドを選ぶ

- 運用会社の信頼性を確認する(三菱UFJ、楽天、SBIなど大手)

eMAXIS Slimシリーズは純資産総額が数兆円規模で、運用終了の心配はほぼありません。仮に運用終了しても、その時点の価格で売却され、現金で返ってきます。

リスク3:「早く儲けたい」という欲に負ける

投資で失敗する人の共通点:

- 値上がりすると思って高値で買い、下がって慌てて売る

- 短期的な値動きに一喜一憂する

- 「もっと儲かる方法がある」と他の投資に手を出す

- 借金して投資する

対処法:

- 「毎月定額を淡々と積み立てる」を徹底する

- 絶対に借金して投資しない

- 生活費に手をつけない範囲で投資する

- 証券アプリは月1回だけチェック(毎日見ない)

- SNSの「爆益報告」を信じない

投資の本質は「複利×時間」です。短期的な値動きに惑わされず、淡々と続けることが最も重要です。

よくある質問

投資を始める前に、多くの人が感じる不安にお答えします。 より詳しい質問と回答は別記事「投資初心者のためのQ&A集(20問)」をご覧ください。

Q1: 証券会社が倒産したら、預けたお金はどうなるの?

A: 安心してください。証券会社に預けた投資信託は「分別管理」されており、証券会社が倒産してもあなたの資産は保護されます。これは金融商品取引法で義務付けられています。

万が一、分別管理に不備があった場合でも、日本投資者保護基金により1人当たり1,000万円まで補償されます。

Q2: 元本割れしたらどうなる?借金を背負う?

A: 借金を背負うことは絶対にありません。

投資信託の最悪のケース:

- 投資した金額がゼロになる(ただし、分散投資しているため極めて稀)

- 損失は投資した金額まで

月100円投資なら、最悪でも年間1,200円の損失。それ以上のマイナスにはなりません。

これが株の「信用取引」や「FX」との決定的な違いです。

Q3: 株価が暴落したらどうすればいい?

A: 何もしないのが正解です。

過去のデータが証明しています:

- 2008年リーマンショック:株価40%下落 → その後回復し、10年後には2倍以上に

- 2020年コロナショック:株価30%下落 → 1年で回復し、さらに上昇

暴落時にやるべきこと:

- 売らない(損失を確定させない)

- 積立を続ける(安く買えるチャンス)

- ニュースを見すぎない(不安が増すだけ)

Q4: 税金の申告は必要?面倒じゃない?

A: つみたてNISAなら一切不要です。利益が出ても確定申告の必要はありません。完全非課税で、手間もゼロ。これがつみたてNISAの最大のメリットです。

Q5: 楽天証券とSBI証券、どっちがいい?

A: 投資初心者にとって、大きな差はありません。

選ぶ基準:

- 楽天経済圏を使っている → 楽天証券

- Tポイントを貯めている → SBI証券

- 迷ったら → どちらでもOK

その他の質問(iDeCo、分配金、為替リスクなど)は別記事「投資初心者のためのQ&A集」をご覧ください。

慣れてきたら:自分のペースでステップアップ

月100円を3ヶ月、半年、1年と続けられた。

おめでとうございます。あなたは既に「投資家」です。

経済ニュースの見方が変わったはず。株価の上下に一喜一憂しなくなったはず。「投資は怖い」という思い込みが消えたはず。

そんなあなたには、次のステップがあります。でも、焦る必要は一切ありません。自分のペースで、無理なく進めばいいんです。

ステップ1:月200円(実質2週間に1回分)

月100円を続けられたあなたなら、月200円も簡単です。

月のコーヒー代を2杯分我慢するだけ。証券会社の設定で「月100円」を「月200円」に変更するだけです。クレジットカード積立なら、そのままポイントも貯まります。

30年後のシミュレーション(年利5%):

- 元本:72,000円

- 名目運用後:約166,000円

- 実質価値(インフレ2%考慮):約112,000円

- 実質利益:約40,000円

月100円の2倍の投資で、実質利益も約2倍。複利効果が少しずつ見えてきます。

ステップ2:月500円(実質毎週1回分)

月200円を続けられたら、次は月500円。

ランチを1回だけ節約すれば達成できる金額です。証券会社の設定変更も、スマホで1分で完了します。

30年後のシミュレーション(年利5%):

- 元本:180,000円

- 名目運用後:約415,000円

- 実質価値(インフレ2%考慮):約280,000円

- 実質利益:約100,000円

ここまで来ると、「投資が当たり前」の感覚になっているはずです。

ステップ3:月3,000円(実質毎日100円分)

月500円を1年続けられたら、いよいよ月3,000円。

もうここまで来たあなたには、月3,000円も「普通のこと」になっています。

30年後のシミュレーション(年利5%):

- 元本:1,080,000円

- 名目運用後:約2,490,000円

- 実質価値(インフレ2%考慮):約1,680,000円

- 実質利益:約600,000円

銀行預金の場合(同じ月3,000円):

- 元本:1,080,000円

- 名目:約1,082,000円

- 実質価値:約730,000円

- 実質損失:約-350,000円

投資と預金の差:約950,000円

これが、物価上昇に対抗する投資の力です。

各ステップの比較表

| ペース | 年間投資額 | 30年元本 | 30年後(名目・年利5%) | 30年後(実質価値) | 実質利益 |

|---|---|---|---|---|---|

| 月100円 | 1,200円 | 36,000円 | 約83,000円 | 約56,000円 | 約20,000円 |

| 月200円 | 2,400円 | 72,000円 | 約166,000円 | 約112,000円 | 約40,000円 |

| 月500円 | 6,000円 | 180,000円 | 約415,000円 | 約280,000円 | 約100,000円 |

| 月3,000円 | 36,000円 | 1,080,000円 | 約2,490,000円 | 約1,680,000円 | 約600,000円 |

※年利5%は控えめな想定。米国株の過去平均(約10%)ならさらに大きくなります。 ※実質価値はインフレ率2%を考慮した、今の購買力に換算した金額です。

参考:収入別の推奨ペース(あくまで目安)

月収15万円以下(学生・アルバイト):

- 推奨:月100円 または 月200円

- まずは習慣化を最優先。金額は気にしない。

月収15〜25万円(新社会人・フリーター):

- 推奨:月200円 または 月500円

- 無理のない範囲でコツコツと。生活費を圧迫しないことが大切。

月収25〜35万円(社会人3〜5年目):

- 推奨:月500円 または 月3,000円

- 複利効果を最大化できる時期。20代〜30代は時間が最大の武器。

月収35万円以上(中堅社会人):

- 推奨:月3,000円 + さらなる増額も検討

- 月3,000円→月5,000円、月10,000円と増やしていく選択肢も。

※あくまで目安です。生活費・家族構成・他の貯蓄状況によって最適なペースは変わります。

どのステップを選ぶかは、あなた次第

重要なのは、「続けられるペース」を選ぶこと。

- 今は月100円で精一杯 → それでOK

- 月200円なら余裕がある → やってみよう

- 月500円でも大丈夫そう → 挑戦してみよう

- 月3,000円でも問題ない → 最高の選択

どのステップを選んでも、「何もしない」よりは圧倒的に良い選択です。

そして、一度決めたペースを変更するのも自由です。

- 「月500円にしたけど、今月は厳しい」→ 月200円に戻してOK

- 「ボーナスが出たから、しばらく月5,000円にしてみよう」→ 挑戦してOK

投資は金額ではなく、続けることが全てです。

証券会社の設定方法

クレジットカード積立がおすすめ(ポイントが貯まる):

楽天証券・SBI証券とも、クレカ積立で月100円から設定できます。

- アプリで「積立設定」を開く

- 「積立金額」を変更(月100円 → 月200円 など)

- 「クレジットカード払い」を選択

- 保存

所要時間:1分。

クレカ積立のメリット:

- 楽天証券:楽天ポイントが貯まる

- SBI証券:Vポイントが貯まる

- ポイントで投資もできる

「毎日」「毎週」設定にこだわる必要はありません。

証券会社の設定は「毎月○円」で十分です。クレカ積立なら、設定も簡単でポイントも貯まります。

焦らなくていい。月100円を1年続けられたこと自体が、既に大きな成果なんです。

投資は金額ではなく、習慣です。

その習慣があれば、収入が増えたときに自然と投資額も増やせます。

最後に:10年後のあなたへ

私は10年前、一歩を踏み出せなかった。それを今、後悔しています。

でも、あなたは違う。

この記事を読んでいるということは、あなたは既に「投資に興味がある」という第一歩を踏み出しています。あと必要なのは、証券口座を開設して、月100円の積立設定をするだけ。

所要時間:20分。

20分で、10年後のあなたが後悔しない未来を作れます。

今日やらなければ、10年後のあなたは、今日のあなたを恨むでしょう。

私のように。

物価は上がり続けます。給料は上がりません。貯金の価値は目減りします。

このトリプルパンチから身を守る方法は、投資しかありません。

そして、その投資への第一歩は、月100円から始まります。

今日、月100円投資を始めませんか?

1年後のあなたが、今日のあなたに感謝する日が必ず来ます。

【この記事で紹介した証券会社】

【参考データ出典】

- 物価データ:総務省統計局「消費者物価指数」

- 平均年収データ:厚生労働省「賃金構造基本統計調査」

- 上場企業倒産データ:東京商工リサーチ

- S&P500リターンデータ:S&P Dow Jones Indices

※本記事は投資を推奨するものではありません。投資はご自身の判断と責任で行ってください。

復習用に動画をどうぞ

コメント