投資を始めようと思ったとき、あるいはもっと賢く投資したいと考えたとき、必ず名前が挙がる一冊があります。それが、ベンジャミン・グレアムの『賢明なる投資家』です。

この記事では、70年以上読み継がれてきたこの名著のエッセンスを紹介しながら、同時に正直に問いかけます。「2025年の今、グレアムの教えは本当に使えるのか?」

投資初心者の方も、すでに投資経験のある方も、ぜひ最後までお付き合いください。美化も、批判のための批判もなく、現代の投資家が本当に知るべきことをお伝えします。

読むのが面倒な方向けに動画もあります!

なぜ今、グレアムの教えなのか?

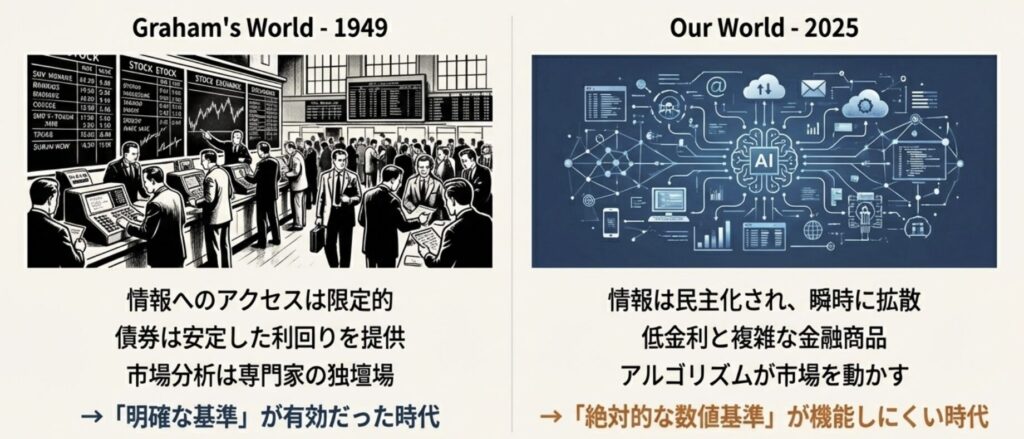

ベンジャミン・グレアムは「バリュー投資の父」と呼ばれ、あの投資の神様ウォーレン・バフェットが生涯の師と仰いだ人物です。1949年に出版された『賢明なる投資家』は、今もなお世界中の投資家から「投資のバイブル」として支持され続けています。

不思議に思いませんか?市場環境もテクノロジーも劇的に変化した現代で、なぜ70年以上前の本が色褪せないのでしょうか。

答えを先に言ってしまいましょう。グレアムの教えには「永遠に正しい部分」と「時代とともに変えるべき部分」があるのです。

永遠に正しいのは、人間の心理と市場の本質を見抜いた原則です。変えるべきなのは、具体的な投資手法や数値基準です。

この記事では、その両方を正直に見ていきます。

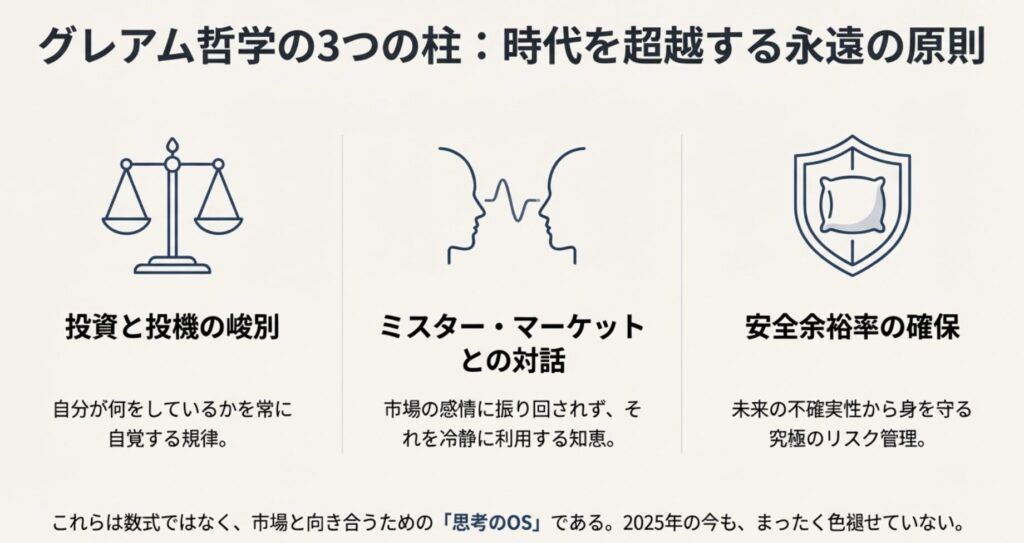

グレアム哲学の3つの柱:これは今も永遠に正しい

グレアムの投資アプローチの基礎となる3つの原則から始めましょう。これらは、2025年の今も、まったく色褪せていません。

1. 「投資」と「投機」を厳格に区別する

グレアムはまず、私たちに問いかけます。「あなたは今、投資をしているのか、それとも投機をしているのか?」

彼の定義はシンプルです。

投資とは、詳細な分析に基づき、元本の安全性を守りつつ、適正な収益を得る行動。それ以外はすべて投機である。

この定義、今も完璧に機能します。

2020年代、私たちは多くの「投機を投資と勘違いした人々」を見てきました。ミーム株に群がった人々、仮想通貨で一攫千金を狙った人々、レバレッジをかけた短期トレードに手を出した人々。

グレアムは投機そのものを否定していません。彼が戒めるのは、「自分が投機をしていることに気づいていない」「投機に生活資金を投じてしまう」「感情的になって許容できないリスクを取る」という状態です。

常に自問してください。「私が今行っているのは、規律ある投資なのか、それとも感情的な投機なのか?」

この質問に正直に答えられる人だけが、長期的に生き残れます。

2. 「ミスター・マーケット」の寓話を理解する

市場の日々の価格変動にどう向き合うべきか。グレアムは「ミスター・マーケット」という秀逸な寓話でこの問いに答えています。

想像してみてください。あなたにはミスター・マーケットというビジネスパートナーがいます。彼は毎日あなたを訪ねてきて、あなたの持つ株式の売買価格を提示してくれます。

しかし、困ったことに彼は躁うつ病的な性格の持ち主なのです。ある日は根拠のない熱狂から法外な高値を提示し、またある日は深い悲観からパニック的な安値を提示してきます。

これ、まさに今の市場そのものですよね?

2020年のコロナショックを思い出してください。3月、ミスター・マーケットは完全にパニックに陥り、優良企業の株式さえ投げ売りされました。あのとき、多くの人が恐怖に駆られて損切りしました。

そして2021年、ミスター・マーケットは一転して躁状態になり、あらゆる株が割高になりました。あのとき、多くの人が「これからもずっと上がる」と信じて高値で買いました。

この寓話の教訓は明快です。市場の感情に振り回されるのではなく、それを利用せよ。

これは2025年も、そして2050年も変わらない真理です。なぜなら、市場を動かしているのは人間であり、人間の感情は変わらないからです。

3. 「安全余裕率」という究極のリスク管理

グレアム哲学の核心であり、最も重要な概念が「安全余裕率(マージン・オブ・セーフティ)」です。

これは、企業の本質的価値よりも大幅に安い価格で株式を購入することを意味します。

なぜこれが重要なのでしょうか?

リスクからの保護

どれほど詳細に分析しても、未来の予測には誤りがつきものです。また、予期せぬ市場変動も起こります。安全余裕率は、こうした判断の誤りや不運から生じる損失を吸収する「緩衝材」として機能します。

収益性の源泉

価値よりも大幅に安く購入するということは、将来、市場価格が本来の価値に近づくだけで収益が生まれることを意味します。

この原則も、2025年の今、完璧に正しいです。

しかし、ここから問題が始まります。「じゃあ、何をもって『安全余裕率がある』と判断するのか?」

グレアムが提示した具体的な基準は、現代の市場では機能しないものが多いのです。それを次のセクションで正直に見ていきましょう。

あなたはどちらのタイプ?投資家の2つの道

グレアムは、投資家を「防衛的投資家」と「積極的投資家」の2つに分類しました。この分類自体は今も有効ですが、それぞれの戦略については、現代的な解釈が必要です。

防衛的投資家:2025年版の正しい戦略

防衛的投資家とは、大きな失敗や面倒な手間を避けることを最優先し、投資に多くの時間を割けない一般的な個人投資家を指します。

本業がある多くの人は、このカテゴリに該当するでしょう。

グレアムの提案(1949年版)

- 株式と債券を50対50に分ける

- 市場が割高なら株式の比率を下げ、割安なら上げる(25%〜75%の範囲で)

- 個別株を買うなら、厳格な7つの基準を満たすものだけ

正直に言います:2025年、これをそのまま実行するのは現実的ではありません。

理由は3つあります。

問題1:債券の魅力が低下している

グレアムの時代、債券は安定した利回りを提供してくれました。しかし、2010年代の低金利時代を経て、債券の魅力は大きく低下しました。2024年以降、金利は上昇していますが、それでも株式との関係性は複雑です。

問題2:「市場が割高か割安か」を判断するのは極めて難しい

これは専門家でも意見が分かれます。PERやCAPEレシオなどの指標はありますが、絶対的な答えはありません。

問題3:7つの基準を満たす個別株がほとんど存在しない

これについては、次のセクションで詳しく検証します。

では、2025年の防衛的投資家はどうすべきか?

答えはシンプルです。グレアムが生きていたら、間違いなくインデックスファンドを推奨していたでしょう。

なぜなら、インデックスファンドは:

- 自動的に分散投資を実現し、個別株リスクを排除

- 市場平均のリターンを享受でき、大多数のアクティブファンドを上回る

- 極めて低コストで運用できる

- 感情的な判断を排除できる

現代版・防衛的投資家の戦略

- 資産の大部分を低コストのインデックスファンドへ

- 米国株(S&P500)、全世界株式、全米株式など

- これが現代における「グレアム的な賢明さ」

- 株式と現金のバランスを考える

- 債券よりも、むしろ「現金(緊急資金)」との比率を考える

- 年齢や状況に応じて調整

- 機械的なリバランスを続ける

- 年に1〜2回、定期的にバランスを元に戻す

- これがミスター・マーケットを利用する現代的な方法

グレアムの精神を守りながら、手法は現代化する

これが、2025年の防衛的投資家にとっての正解です。

グレアムの「7つの基準」は今も使えるのか?厳しい現実チェック

グレアムは防衛的投資家が個別株を買う場合、以下の7つの基準を満たすべきだと提唱しました。

- 適切な企業規模(大企業であること)

- 流動比率200%以上、長期負債が純運転資本以下

- 過去10年間、一度も赤字なし

- 過去20年以上、連続配当

- 過去10年で1株利益が3分の1以上増加

- PERが15倍以下

- PBRが1.5倍以下、かつ PER × PBR が22.5以下

では、2025年の市場で、この基準を満たす銘柄はどれくらいあるのでしょうか?

米国株で検証してみましょう。

- Apple(AAPL):PER約30倍、PBR約50倍 → 基準⑥⑦で完全にアウト

- Microsoft(MSFT):PER約35倍、PBR約12倍 → 基準⑥⑦でアウト

- NVIDIA(NVDA):PER約60倍、PBR約50倍 → 基準⑥⑦でアウト

- Amazon(AMZN):PER約40倍、PBR約8倍 → 基準⑥⑦でアウト

グレアムの基準では、マグニフィセント・セブンはほぼ全滅です。

しかし、これらの企業が過去10年、20年で生み出したリターンは圧倒的でした。グレアムの基準に従っていたら、この成長の恩恵をまったく受けられなかったことになります。

日本株ではどうでしょうか?

- トヨタ自動車:PER約10倍、PBR約1.2倍 → 基準を満たす可能性あり

- 三菱UFJフィナンシャル・グループ:PER約13倍、PBR約0.9倍 → 満たす可能性あり

- NTT:PER約12倍、PBR約1.5倍 → ギリギリ満たす可能性

日本株の方が、グレアム基準に合う銘柄は多そうです。しかし、それは「日本株が割安」なのか、それとも「成長性が低いから割安に見える」のか、判断は難しいところです。

では、この基準は「古臭くて使えない」のでしょうか?

いいえ、そうではありません。

グレアムの基準が教えてくれること

これらの基準の本質は、「感情を排除し、規律を持って投資せよ」というメッセージです。

- PER15倍以下という基準は、「人気株に高値で飛びつくな」という警告

- 20年連続配当という基準は、「財務が安定している企業を選べ」という指針

- PBR1.5倍以下という基準は、「資産価値から乖離しすぎた株は危険」という警鐘

数字そのものに固執するのではなく、その背後にある「思想」を理解することが重要です。

2025年において、これらの基準を「絶対的なルール」として守る必要はありません。しかし、「人気株を割高な価格で買うリスク」「財務が脆弱な企業への投資リスク」を常に意識することは、今も必須です。

現実的な提案:防衛的投資家はやはりインデックスへ

個別株でグレアムの基準を満たす銘柄を探すのは、2025年においては「砂漠で針を探す」ような作業です。

だからこそ、現代の防衛的投資家には、インデックスファンドが最適なのです。S&P500やオルカンを保有することで、あなたは自動的に:

- 割高な銘柄の比率は相対的に下がり

- 割安な銘柄の比率は相対的に上がり

- 時価総額加重平均という「市場の知恵」に従うことができます

これこそが、グレアムの精神を2025年に実践する、最も賢明な方法なのです。

積極的投資家:2025年、この道は本当に可能なのか?

積極的投資家とは、投資に十分な時間と労力を投じることを厭わず、市場平均を上回るリターンを明確な根拠に基づいて追求する投資家です。

しかし、正直に問いましょう。インデックス投資全盛の2025年、「積極的投資家」として成功することは本当に可能なのでしょうか?

答えは、「可能だが、極めて難しい」です。

なぜ難しくなったのか?

- 情報の民主化

グレアムの時代、企業の財務情報を入手するだけで大変でした。今は誰でもネットで瞬時にアクセスできます。つまり、「情報の非対称性」を利用した優位性は消滅しました。 - 市場の効率化

アルゴリズム取引、ヘッジファンド、機関投資家の高度化により、明白な割安株はすぐに価格修正されます。 - インデックスファンドの台頭

低コストで市場平均を得られる選択肢が登場したことで、「平均を上回る」ハードルが相対的に上がりました。

それでも、積極的投資家の道を選ぶべき人もいます。

- 投資を真剣に学び続ける意欲がある

- 市場の逆風に耐えられる精神力がある

- 長期的視点で5年、10年待てる忍耐力がある

こうした資質を持つ人にとって、積極的投資は知的な挑戦であり、大きなリターンをもたらす可能性があります。

積極的投資家の3つの戦略(現代版)

グレアムは3つのアプローチを提唱しました。それぞれを現代の視点で検証しましょう。

戦略1:不人気な大企業への投資

一時的な業績不振や市場の無関心で株価が低迷しているものの、財務的には極めて健全な大企業に投資する戦略です。

これは2025年も有効です。

例えば、2022年のMeta(旧Facebook)。メタバースへの巨額投資が嫌われ、株価は大きく下落しました。しかし、財務は健全で、本業(広告事業)は依然として強力でした。2023年以降、株価は大きく回復しました。

鍵となるのは:

- 一時的な問題と構造的な問題を見分ける目

- 市場のセンチメントに逆らう勇気

- 回復を待つ忍耐力

戦略2:割安株の徹底的な発掘

客観的な基準で明白に過小評価されている銘柄を探す戦略です。

これは2025年において最も難しくなった戦略です。

理由は先ほど述べた通り、市場の効率化により、明白な割安株はすぐに修正されるからです。

ただし、完全に不可能ではありません。探すべき場所は:

- 小型株(機関投資家があまり注目しない領域)

- 日本株(米国株に比べて注目度が低い)

- 特殊な業種(理解するのに専門知識が必要な分野)

戦略3:特殊な状況(スペシャル・シチュエーション)への投資

企業の合併、買収、再編、スピンオフなどに伴って生じる一時的な価格の歪みを利用する戦略です。

これは2025年も有効な戦略ですが、最も高度な知識と経験が必要です。

例えば、企業が事業部門をスピンオフ(分離独立)するとき、既存株主に新会社の株式が割り当てられます。多くの投資家は「よくわからない」という理由で新会社株を売却し、一時的に株価が下落することがあります。ここに投資機会が生まれます。

しかし、これらの判断には、企業分析、業界知識、税制の理解など、極めて高度なスキルが必要です。

成長株への警鐘:グレアムの警告は今も正しいのか?

多くの人が魅力的と感じる「成長株」への投資に対し、グレアムは強い警告を発しました。

「いわゆる人気株を買う人はすべて、投機またはギャンブルをしているのだ」

この警告は、2025年において、どこまで正しいのでしょうか?

グレアムが懐疑的だった理由:

- 高速な成長はいずれ鈍化する

- 成長株の株価には楽観的な期待が過剰に織り込まれており、安全余裕率が確保できない

しかし、現実を見てみましょう。

過去20年、GAFA(Google、Apple、Facebook、Amazon)やNVIDIAなどの成長株に投資した人々は、圧倒的なリターンを得ました。グレアムの基準に従って「割高だから買わない」と判断した人は、この恩恵を逃しました。

これをどう解釈すべきでしょうか?

グレアムの警告は、「100%間違っている」わけでも「100%正しい」わけでもありません。

彼の警告が的中したケース:

- 2000年のドットコムバブル崩壊

- 多くの「次のAmazon」と呼ばれた企業の倒産

- 2021年の高PER成長株の暴落

彼の警告が外れたケース:

- GAFAの長期的な成功

- Teslaの驚異的な成長

- NVIDIAのAI革命への適応

教訓は何か?

成長株投資は、確かにリスクが高い。しかし、「絶対に避けるべき」というわけでもない。

現実的な妥協点:

- ポートフォリオの大部分はインデックスファンド(これがGAFAなども含む)

- 一部を個別の成長株に投資するなら、失っても構わない金額に限定

- 「投機的要素がある」ことを自覚して投資する

グレアムなら、こう言うでしょう。「それが投機であることを理解し、許容できる範囲でやるなら構わない。ただし、それを『確実な投資』と勘違いするな」

究極の割安株「ネットネット株」:2025年の現実

積極的投資家が探し求めるべき、最も見分けやすい割安株として、グレアムは「ネットネット株」を挙げました。

ネットネット株とは?

企業の株価総額が、その企業の純流動資産価値(流動資産から総負債を差し引いた額)さえも下回っている状態の株式です。

理論上、これは極めて魅力的です。建物や機械といった固定資産や、のれん代といった無形資産に対して一銭も払わないで済むからです。

しかし、正直に言います。2025年、ネットネット株は「罠」になる可能性が高いです。

なぜか?

理由1:情報化社会では、割安は瞬時に修正される

グレアムの時代、ネットネット株は「見つけられていないダイヤの原石」でした。しかし現代では、スクリーニングツールを使えば誰でも瞬時に発見できます。

それなのに、なぜその株は放置されているのでしょうか?

理由2:ネットネット状態には「それなりの理由」がある

現代の市場でネットネット状態にある企業には、深刻な問題があるケースが多いです:

- ガバナンスの問題(経営陣が株主利益を無視)

- 事業の衰退(流動資産を食いつぶしている)

- 流動性の欠如(買いたくても買えない、売りたくても売れない)

- 簿外債務や偶発債務のリスク

理由3:「清算価値」が実現することは稀

ネットネット株の理屈は「最悪でも清算すれば儲かる」というものです。しかし、実際に企業が清算されることは稀ですし、清算されても、流動資産が帳簿通りの価値で換金できるとは限りません。

それでも、ネットネット株投資に価値はあるのか?

答えは「イエス」ですが、条件付きです。

ネットネット株投資が機能するのは:

- 十分な分散投資ができる場合

グレアム自身も、ネットネット株は「ポートフォリオとして」投資すべきだと言っています。10〜20銘柄に分散すれば、いくつかは失敗しても、いくつかの成功が全体のリターンを押し上げます。 - 長期的に待てる場合

ネットネット株が価値を発揮するには、3年、5年、あるいはそれ以上かかることもあります。 - 小型株市場に精通している場合

ネットネット株の多くは小型株です。流動性の低さ、情報の少なさに対処できる知識と経験が必要です。

現実的な結論:

2025年において、ネットネット株投資は「砂漠で針を探す」ような作業です。見つけたとしても、それが本当にダイヤなのか、ただのガラクタなのかを見分けるには、高度な分析力が必要です。

初心者や中級者には推奨できません。しかし、十分な経験と知識を持つ積極的投資家にとっては、今でも魅力的な戦略となり得ます。

日本市場では見つかりやすい

興味深いことに、日本の小型株市場では、米国に比べてネットネット株が見つかりやすい傾向があります。これは、日本企業の多くが現金を豊富に持ちながら、成長投資や株主還元に消極的だからです。

ただし、それは同時に「経営の非効率性」や「株主軽視」を意味することもあります。注意深い分析が必要です。

最も大切なこと:投資心理との戦い

ここまで、グレアムの原則と、その現代的な適用について見てきました。

しかし、グレアムの真骨頂は、実は数式(PERやPBR)ではありません。彼の最も偉大な洞察は、投資家心理のコントロールにあります。

これは、行動経済学が学問として確立される何十年も前に、グレアムが直感的に理解していたことです。

暴落時の「恐怖」を理解する

ミスター・マーケットの寓話は美しく、理論的には完璧です。「市場が悲観的なときに買い、楽観的なときに売る」。シンプルですよね?

しかし、実際にやってみると、これほど難しいことはありません。

2020年3月、コロナショックで市場が暴落したとき、あなたは何を感じましたか?

- 「ここで買えば儲かる!」と冷静に判断できましたか?

- それとも、「世界経済は終わるかもしれない」という恐怖に支配されましたか?

正直になりましょう。ほとんどの人は、後者でした。

毎日ニュースは悲観的な報道ばかり。株価は下がり続け、含み損が膨らんでいく。夜、眠れない。朝起きると、まず証券口座を確認してしまう。胃が痛い。吐き気がする。

これが、暴落時の現実です。

理屈ではわかっていても、感情が邪魔をする。頭では「買い時だ」とわかっていても、手が震えて買えない。

あるいは、耐えきれずに損切りしてしまう。そして、数ヶ月後、市場が回復したのを見て、激しい自己嫌悪に襲われる。

グレアムが本当に教えてくれるのは、この「感情」との戦い方です。

熱狂時の「欲望」を理解する

逆に、2021年を思い出してください。市場は絶好調。あなたの周りでも「株で儲かった」という話を聞く。SNSでは、若い投資家が「月利10%」「1年で資産倍増」と自慢している。

あなたは何を感じましたか?

- 「これは加熱しすぎだ、慎重になろう」と冷静に判断できましたか?

- それとも、「自分だけが取り残されている」という焦りに駆られましたか?

これも、正直になりましょう。多くの人は、FOMO(取り残される恐怖)を感じ、リスクの高い銘柄に飛びついたり、レバレッジをかけたりしました。

「みんなが儲かっているのに、自分だけが儲からない」

この感情は、恐怖と同じくらい強力です。そして、多くの人を破滅へと導きます。

グレアムの最も深遠な教え

グレアムは、投資における最も深遠な真理をこう語りました。

「投資における最大の問題、そして最大の敵は、自分自身である」

これは、単なる美しい言葉ではありません。

市場を予測すること、企業を分析すること、適切な価格を見極めること。これらはすべて重要です。

しかし、最も難しいのは、自分自身の感情をコントロールすることです。

- 恐怖に支配されず、暴落時に買える勇気を持つこと

- 欲望に流されず、熱狂時に冷静でいられること

- 短期的な損失に耐え、長期的な視点を保つこと

- 他人と比較せず、自分のペースを守ること

これらができる人だけが、長期的に成功します。

では、どうすれば感情をコントロールできるのか?

グレアムの答えは、**「規律とルールに従うこと」**です。

具体的には:

- 事前にルールを決めておく

- 資産配分の比率を決め、それを守る

- リバランスのタイミングを決め、機械的に実行する

- 個別株を買うなら、購入基準を明確にし、それを満たさない銘柄は買わない

- 感情が高ぶったときは何もしない

- 市場が暴落して恐怖を感じたら、48時間待つ

- 市場が熱狂していて焦りを感じたら、1週間待つ

- その間、自分の投資方針を読み返す

- 長期的な視点を持つ

- 日々の価格変動を見ない(週に1回、月に1回だけチェック)

- 5年、10年後の目標を明確にし、それを紙に書いて貼っておく

- 自分の限界を知る

- 自分が防衛的投資家なのか、積極的投資家なのかを正直に認める

- 背伸びをしない

これらの規律こそが、グレアムの最大の遺産です。

結論:2025年、グレアムから何を学ぶべきか

長い記事をここまで読んでくださり、ありがとうございます。

最後に、この記事の結論をまとめましょう。

グレアムから学ぶべきこと(永遠に正しい原則)

- 投資と投機を区別する

自分が何をしているのかを常に自覚する。これは2025年も、2050年も変わらない。 - 市場の感情を利用する

ミスター・マーケットの寓話は、今も完璧に機能する。人間の心理は変わらないから。 - 安全余裕率の重要性

リスク管理こそが、長期的な成功の鍵。これも永遠の真理。 - 自分自身が最大の敵

感情をコントロールできる人だけが勝つ。規律を持て。

グレアムから修正すべきこと(時代とともに変わった部分)

- 具体的な数値基準(PER15倍以下など)は絶対ではない

市場環境が変われば、適切な評価水準も変わる。数字に固執するより、その背後にある思想を理解せよ。 - 防衛的投資家はインデックスファンドを活用すべき

個別株選択の難易度は上がった。グレアムが生きていたら、間違いなくインデックスを推奨していた。 - 積極的投資家の道は、以前より険しくなった

市場の効率化により、平均を上回るのは極めて難しい。それでも挑戦するなら、覚悟を持て。 - ネットネット株は「罠」になりやすい

見つけたら万々歳、ではない。なぜ放置されているのかを深く分析せよ。

実践的な提案:2025年版・賢明なる投資家になるために

あなたが防衛的投資家なら(大多数の人はこちら):

- 資産の大部分を低コストのインデックスファンド(S&P500、オルカンなど)へ

- 緊急資金として、生活費の6ヶ月〜1年分を現金で確保

- 年に1〜2回、機械的にリバランス

- 日々の価格変動を見ない

- 長期的な視点を保つ(10年、20年)

あなたが積極的投資家を目指すなら:

- まず、インデックス投資で基盤を作る(ポートフォリオの50%以上)

- 残りで個別株投資に挑戦

- 徹底的に企業を分析する時間と意欲があるか、正直に自問する

- 失敗を受け入れる覚悟を持つ

- 3年、5年、10年待てる忍耐力を養う

- 市場のセンチメントに逆らう勇気を持つ

最後に:投資は人生の一部でしかない

グレアムの教えを学ぶことは重要です。しかし、忘れてはいけないことがあります。

投資は、人生の目的ではありません。人生を豊かにするための手段です。

日々の株価に一喜一憂し、投資が人生のすべてになってしまっては本末転倒です。

グレアムが教えてくれた「規律」「冷静さ」「長期的視点」は、投資だけでなく、人生のあらゆる場面で役立ちます。

市場の喧騒から距離を置き、自分の人生を生きること。家族や友人との時間を大切にすること。本業に集中すること。

それができる人こそが、真の意味で「賢明な投資家」なのです。

この記事が、あなたの投資の旅路における羅針盤となれば幸いです。グレアムの原則を胸に、しかし盲目的にではなく、批判的に、そして現代的に解釈しながら、賢明な判断を重ねていってください。

長い記事をお読みいただき、本当にありがとうございました。

復習用に動画で再確認してみてはいかがでしょうか?

コメント