こんにちは。投資の複雑な理論を、実践で使える知恵に変えてお届けする、あなたのマネー・メンターですw

今回は、投資の世界で半世紀以上も語り継がれる伝説の人物、ニコラス・ダーバスを特集します。彼は投資のプロではなく、世界最高のギャラを誇るプロダンサーでした。そんな彼がなぜ、現代のプロも驚く「200万ドルの成功」を掴めたのでしょうか?

その答えは、単なる手法ではなく、ダンスを通じて磨いた「自己規律」にありました。そして彼の理論は、行動経済学が解き明かした人間心理の弱点を、50年以上も前に直感で見抜いていたのです。

情報過多の現代を生きる私たちに、彼が残した「情報の引き算」と「ボックス理論」の真髄を、心理学と実践の両面から徹底解説します。

1. はじめに:世界最高のダンサーが「株の聖杯」を見つけるまで

ニコラス・ダーバスは、1950年代のショービジネス界でトップを極めたハンガリー出身のペアダンサーでした。彼が投資に出会ったきっかけは、ある公演の出演料として受け取った3,000ドルの株式「ブリランド」。知識も興味もなく放置していた株が、わずか2ヶ月で8,000ドルに化けたとき、彼は「株式投資は魔法だ!」と確信したのです。

しかし、その後の彼は「ギャンブラー」として暗黒時代を過ごします。噂話や専門家の意見に振り回され、感情で売買を繰り返しては資産を減らす日々。ここで彼を救ったのが、ダンサーとしての「自己規律」でした。

ダンスと投資の意外な共通点

ダンサーにとって最も重要なのは、一瞬の派手な動きではなく、一連の「美しい動きの連続性」です。ダーバスはこの感性を投資に応用しました。単発の利益を追うのではなく、ポートフォリオ全体が「流れるように美しく成長する曲線(equity growth curve)」を描くことを目指したのです。

彼は「予測」という名のギャンブルを捨て、規律に基づいた「システム」の構築へと歩みを進めました。

2. ボックス理論の本質:投資家心理を「箱」に閉じ込める技術

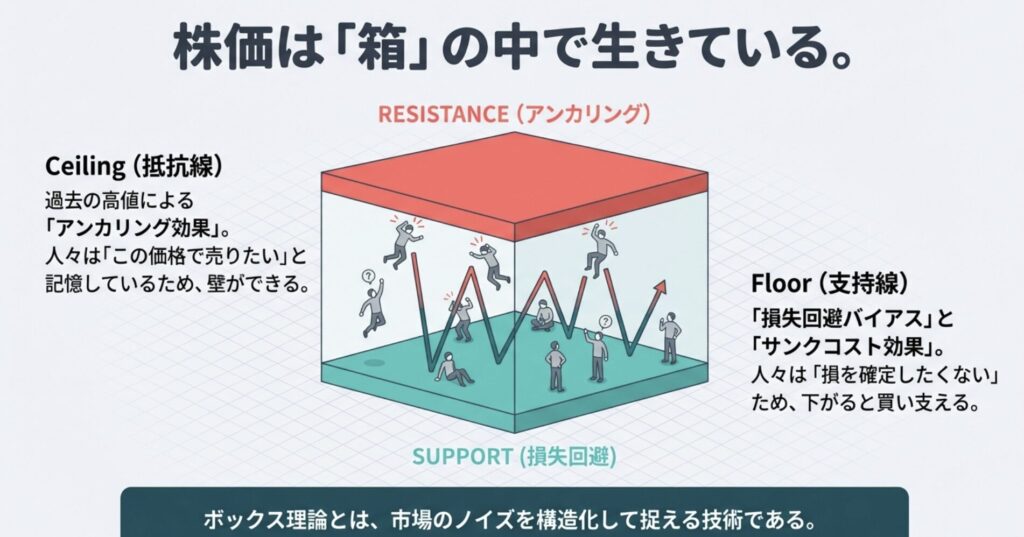

投資判断を狂わせるのは、刻一刻と上下する価格の「ノイズ」です。ダーバスは、株価の動きがある一定の範囲(箱)の中を行ったり来たりしていることに気づきました。これが「ボックス理論」の誕生です。

ボックスの定義と心理学的背景

株価が上限(抵抗線)と下限(支持線)の間で推移している状態を「ボックス」と呼びます。

天井(上限): 上昇しても利益確定の売りに押される心理的な壁。ここでは「アンカリング効果」が働いています。過去の高値が記憶に焼き付き、「この価格で売りたい」という心理が集中するのです。

底(下限): 下落しても買い支えが入るサポートレベル。ここでは「損失回避バイアス」と「サンクコスト効果」が作用します。「損を確定したくない」という心理が、買い支えを生み出します。

なぜボックス理論が機能するのか

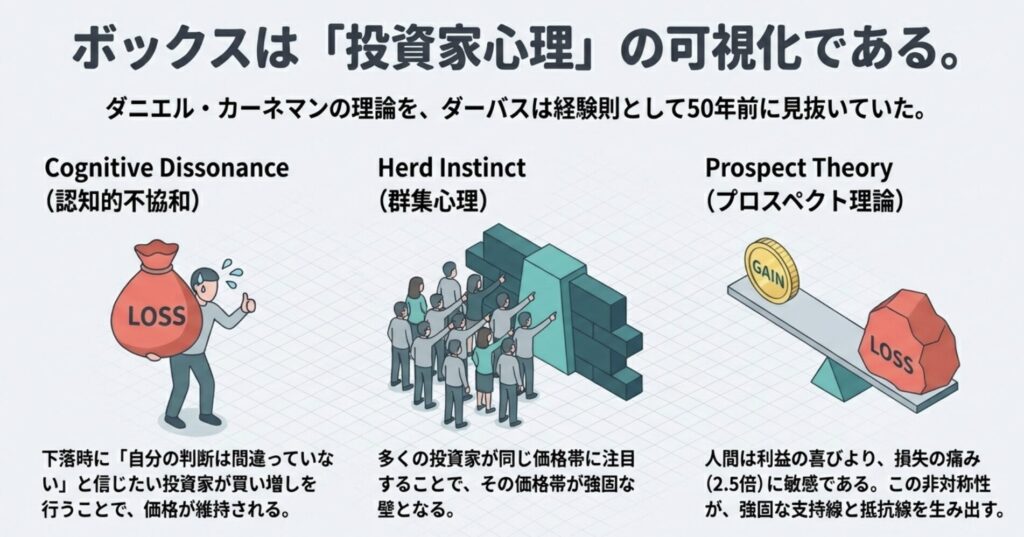

ボックスは単なる図形ではありません。投資家の「集合心理」を可視化したものです。現代の行動経済学が証明した人間の認知バイアスを、ダーバスは経験則として見抜いていました。

ボックスが形成される心理メカニズムは次の通りです。

- 認知的不協和の解消:株価が下落すると、投資家は「自分の判断は間違っていない」と信じたくなり、ある価格帯で買い増しを繰り返します

- 群集心理の収束:多くの投資家が同じ価格帯に注目することで、その価格帯が強固な壁となります

- プロスペクト理論:ダニエル・カーネマンが提唱したこの理論によれば、人は利益よりも損失に2.5倍敏感に反応します。この非対称性が、支持線と抵抗線を生み出すのです

ブレイクアウトの原則と心理的転換点

株価がボックスの上限を力強く突破した瞬間、それは市場が新しい価格帯を認めた合図です。この瞬間、投資家心理に重要な変化が起きています。

心理的転換のメカニズム:

- 利益確定の売り圧力を吸収しきったという「需給の証明」

- 新しい買い手(より高い価格を正当化できる材料を持つ投資家)の参入

- 損切りを余儀なくされた売り手のポジション解消(踏み上げ)

ダーバスはこの「心理の転換点」を、買いのポイントとしたのです。

3. ボックス理論の光と影:メリットとプロの裏をかく戦略

ここからは、中級者の方が最も知りたい内容に踏み込みます。ボックス理論はなぜ機能するのか、そしてその裏でどんな罠が仕掛けられているのか。

ボックス理論のメリットとデメリット

| 要素 | メリット | デメリット |

|---|---|---|

| シンプルさ | 視覚的に判断でき、複雑な計算が不要 | 横ばい相場(レンジ)では「騙し」に遭いやすい |

| 客観性 | 感情を排除し、ルールに基づいた売買が可能 | 強気相場以外では機能しにくい傾向がある |

| リスク管理 | 出口(損切り)が明確で、大損を避けられる | 瞬間的な乱高下で逆指値が執行されることがある |

プロが仕掛ける「ボックスの罠」を見抜く

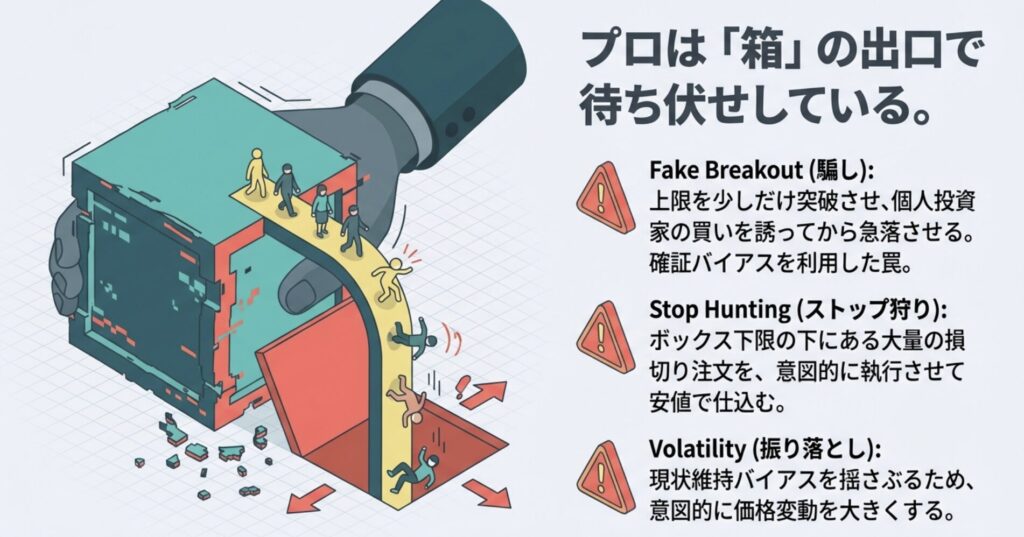

ボックス理論が有名になればなるほど、その裏をかく戦略も洗練されてきました。機関投資家やヘッジファンドは、個人投資家のストップロス注文が集中するポイントを熟知しています。

典型的な罠のパターン:

- フェイクブレイクアウト(騙しの突破)

- ボックス上限を少しだけ突破させて、個人投資家の買い注文を誘発

- その後、急速に価格を下げて利益を刈り取る

- 心理的背景:確証バイアス(自分の予想を裏付ける情報だけを見てしまう)を利用した罠

- ストップ狩り(Stop Hunting)

- ボックス下限のすぐ下に大量に置かれたストップロス注文を意図的に執行させる

- 一時的に価格を押し下げて損切りを誘発した後、本来の上昇トレンドに戻す

- 心理的背景:パニック売りを誘発し、安値で仕込む古典的な手法

- ボラティリティ拡大による振り落とし

- ボックス形成期間中に、意図的に価格変動を大きくして個人投資家の心理を揺さぶる

- 心理的背景:現状維持バイアスを利用。変動が大きいと「保有し続けるリスク」を過大評価させる

罠を回避する3つの実践テクニック

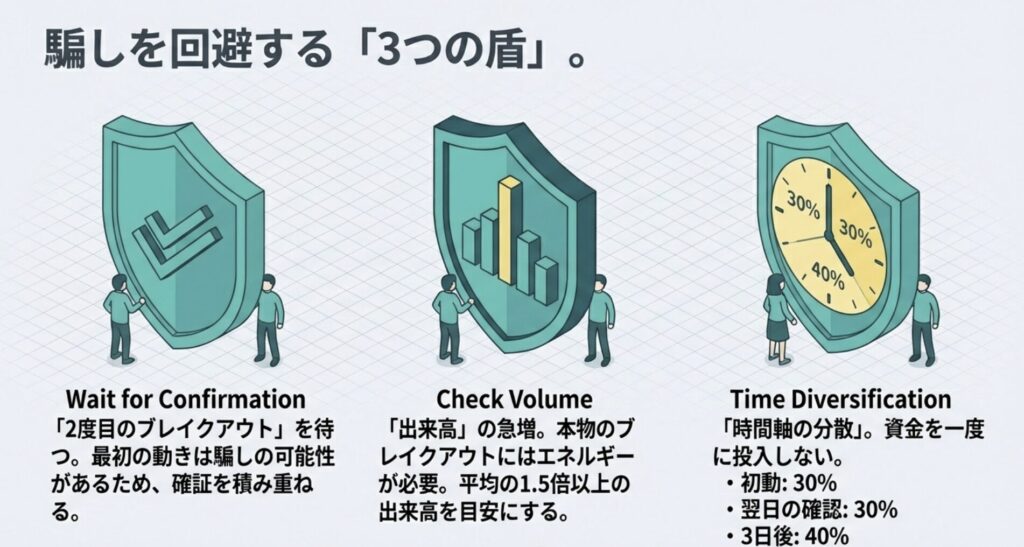

テクニック1:2度目のブレイクアウトを待つ

ダーバスも経験から学んだように、最初のブレイクアウトは「騙し」になることが多いのです。より確実性を高めるために「2回目以降のブレイクアウト」を待つという柔軟な姿勢を持ちましょう。

心理学的には、これは「確証の積み重ね」による意思決定の質の向上です。1回の信号だけで判断するのではなく、複数の確証を得ることで、確証バイアスの罠を逆に利用できます。

テクニック2:出来高との組み合わせ分析

本物のブレイクアウトには、必ず出来高の急増が伴います。出来高が少ないブレイクアウトは、大口投資家が仕掛けた罠である可能性が高いのです。

具体的には、平均出来高の1.5倍以上を伴うブレイクアウトを「本物」と判断する基準を設けましょう。

テクニック3:時間軸の分散

すべての資金を一度に投入するのではなく、ブレイクアウト後の「確認期間」を設けます。初動で30%、翌日の値動きを見て30%、3日後に残りの40%といった段階的なエントリーが、騙しによる損失を最小化します。

これは行動経済学でいう「時間分散によるリスク低減」であり、一度の判断ミスが全体に与える影響を抑える効果があります。

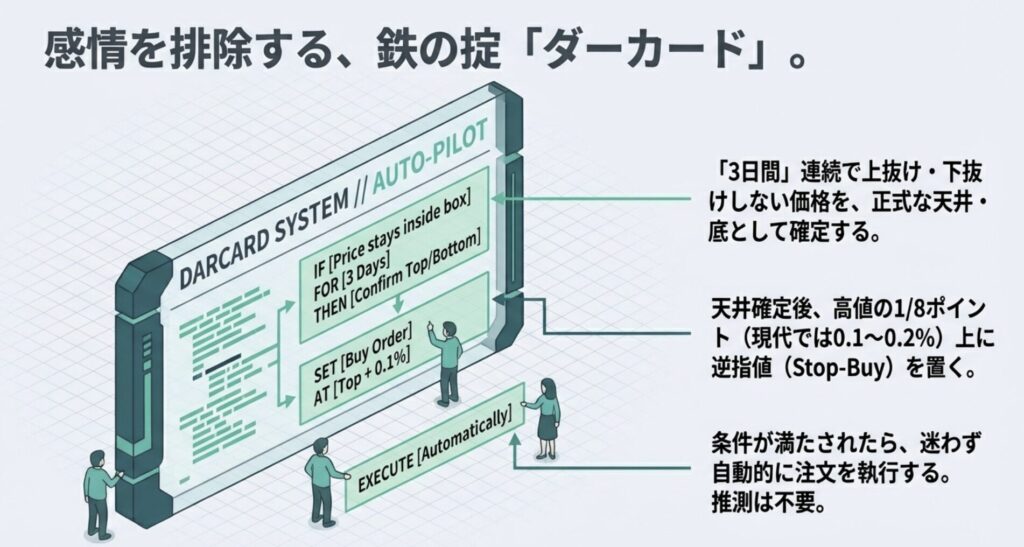

4. 実践「ダーカード」:3日間のルールと厳格な売買システム

ダーバスは、自身の理論を誰でも機械的に運用できる仕組みへと進化させました。それが「ダーカード」です。

ダーカードの作成手順とテクニカル詳細

1. 3日間のルール

急上昇した株価が「3日間連続」で上抜けできない価格を「天井」とします。同様に、3日間下抜けできない価格を「底」とします。

なぜ「3日間」なのか?

この数字は、伝説の投資家 W.D.ギャンやジョージ・ダグラス・テイラーも重視した、市場心理の普遍的なサイクルです。心理学的には、3日間という期間は「短期記憶の保持期間」と重なります。投資家が特定の価格レベルを「抵抗線」として認識するのに十分な時間であり、かつ長すぎて飽きない絶妙な長さなのです。

2. 1/8ポイントの精度

ダーバスは、天井を確定させる際、高値の「1/8ポイント(0.125ドル)」上に逆指値(Stop-Buy)注文を設定しました。

この細かさは、ノイズによる誤発注を防ぎながら、本物のブレイクアウトを確実に捉えるための絶妙なバランスです。現代なら、株価の0.1〜0.2%上に設定するのが現実的でしょう。

厳格な売買ルール

買いの実行: ボックスの上限を「明確に」上抜けた時のみエントリー

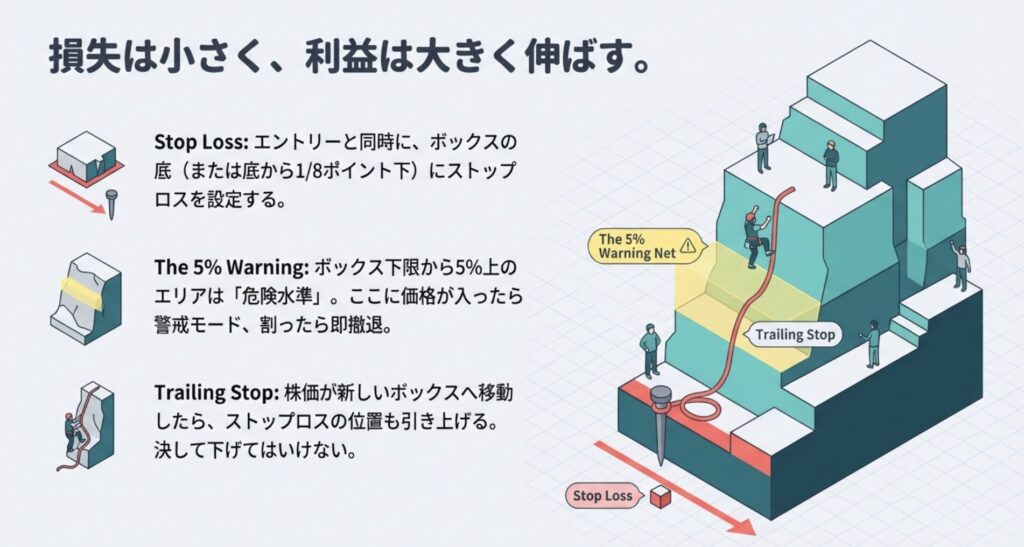

5%の危険水準(警告の網): ボックスの下限から5%上のエリアを「危険水準の網」と呼びました。ここに足を踏み入れたら警戒、下限を割ったら即撤退です。

この5%という数字は、心理学的に人間が「許容できる小さな損失」として認識しやすい範囲です。5%を超えると、損失回避バイアスが強く働き、冷静な判断ができなくなる傾向があります。

損切りの徹底: 買うと同時に、ボックスの底(または底から1/8ポイント下)にストップロス注文を設定します。

トレーリングストップ: 株価が上のボックスへ移動したら、ストップロスの位置も新しいボックスの下限へと引き上げ、利益を確保しながら伸ばします。

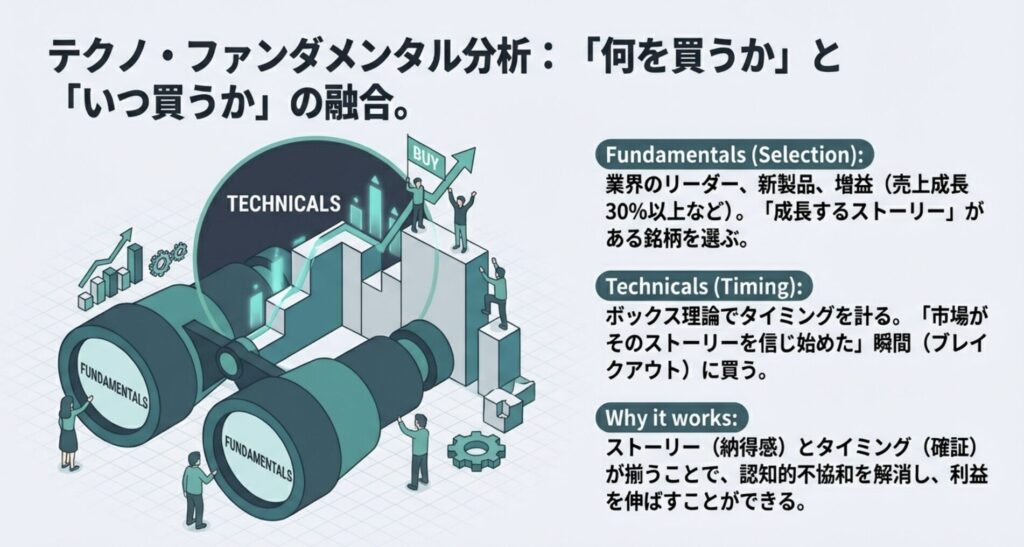

5. テクノ・ファンダメンタル分析:感性と理性のハイブリッド戦略

ダーバスの手法はチャートだけではありません。彼は「何を買うか(業績)」と「いつ買うか(価格)」を融合させた「テクノ・ファンダメンタル分析」を確立しました。

二段階スクリーニングの実践

ステップ1:銘柄選定(ファンダメンタル)

収益が飛躍的に伸びている、あるいは革新的な新製品を持ち、将来の成長が期待できる「業界のリーダー」に注目します。

現代での実践方法:

- SBI証券や楽天証券のスクリーニング機能で「売上成長率30%以上」「営業利益成長率25%以上」の銘柄を抽出

- 四季報や決算短信で「新製品」「新市場」「業界再編」などのキーワードを確認

- PER(株価収益率)だけでなく、PEGレシオ(成長率を考慮したPER)で割安性を判断

ステップ2:タイミング(テクニカル)

選んだ成長株が、ボックスを上抜けて「市場の同意」を得られた瞬間のみエントリーします。

どんなに優れた企業でも、タイミングが悪ければ含み損を抱えます。ファンダメンタルは「何を買うか」を教え、テクニカルは「いつ買うか」を教えてくれるのです。

現代への応用

このアプローチは、後にウィリアム・オニールが提唱した「CAN-SLIM」などの現代的なグロース株投資の先駆けです。ダーバスは半世紀以上も前に、「企業の成長性」と「価格の勢い」の両輪が揃った時こそ、最も安全に大きな利益を狙えることを見抜いていました。

心理学的な優位性:

人間の脳は「ストーリー」に弱いという性質があります。優れたファンダメンタルは「この会社は成長する」という納得できるストーリーを提供し、テクニカルは「今、市場がそのストーリーを信じ始めた」という確証を与えます。この二つが揃うことで、認知的不協和(保有し続けることへの不安)が解消され、冷静にポジションを保持できるのです。

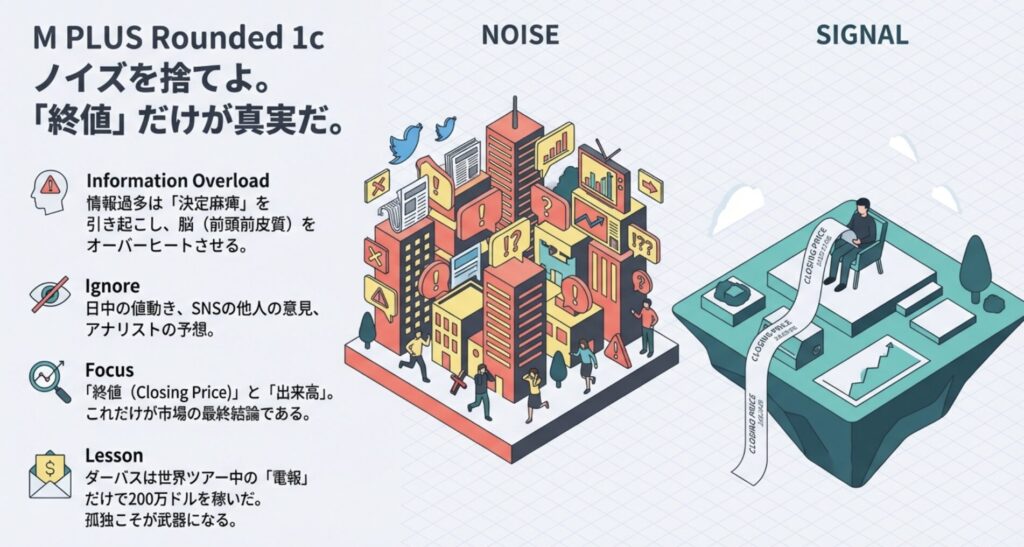

6. 情報の引き算:現代投資家が学ぶべき「孤独の価値」

ダーバスの最も驚くべき成功は、彼が2年間の世界ツアー中、「電報(テレグラム)」という極めて限られた情報だけで200万ドルを築いたことです。

ノイズの遮断と「終値」の重要性

彼はウォール街から遠く離れた旅先で、余計な情報を一切遮断しました。

重視した本質: その日の高値・安値、そして何より「終値(Ending Price)」。終値こそが、その日の市場の最終的な結論であり、真実だと考えたからです。

無視したノイズ: 専門家の予想、ブローカーの噂話、他人の意見。

現代への教訓:情報過多という「決定麻痺」

現代の私たちはSNSやリアルタイムニュースによって「知りすぎて」います。心理学では、選択肢が多すぎると人は決断できなくなる「選択のパラドックス(ジャムの法則)」や、情報量が増えすぎると逆に判断の質が下がる「情報の過負荷(インフォメーション・オーバーロード)」が知られています。

神経科学の視点:

脳の前頭前皮質(理性的判断を司る部分)は、同時に処理できる情報量に限界があります。情報が多すぎると、この部分がオーバーヒートし、より原始的な扁桃体(感情を司る部分)が判断を支配し始めます。その結果、恐怖や欲望に支配された非合理的な売買を繰り返すことになるのです。

実践:あなた自身の「情報ダイエット」プラン

削減すべき情報:

- 日中の株価の細かな上下動(ノイズトレーディングの原因)

- SNSでの他人の売買報告(社会的証明バイアスの罠)

- アナリストの短期予想(専門家でも当たらない)

集中すべき情報:

- 終値とボックスの位置関係(客観的事実)

- 出来高の変化(市場参加者の本気度)

- 四半期決算の数字(企業の成長性)

ダーバスが証明したのは、「情報のダイエット」をすることで、初めてマーケットの本質が見えてくるという真理です。情報を集めれば集めるほど正解に近づくと思うのは、脳の罠なのです。

7. おわりに:あなた自身の「ボックス」を育てるために

ニコラス・ダーバスは、自身の失敗を隠さず語る誠実な人でした。彼は投資を、ギャンブルから「自己を律する知的なビジネス」へと昇華させました。

投資とは、誰かの手法を100%コピーすることではありません。自分の性格やライフスタイルに合わせ、自分だけの「ルール(システム)」を構築していくプロセスです。ダーバスがダンスの練習と同じように、チャートの研究とルールの修正を繰り返したように、私たちも失敗から学び続ける必要があります。

最後に

もしあなたが今、投資で迷っているなら、一度情報を整理して「価格の事実」だけを見つめてみてください。失敗を恐れる必要はありません。それは新しい「美しい成長曲線」を描くためのステップに過ぎないのです。

ボックス理論の本質は、チャートの読み方ではありません。それは「自分自身の感情をボックスに閉じ込め、規律という名の自由を手に入れる」ための心理学なのです。

あなたも自分自身の規律という「ボックス」を磨き、投資という名の素晴らしい冒険を通じて、真の自由を掴み取ってくださいね。

免責事項: 投資には常にリスクが伴います。本記事は情報提供を目的としており、特定の銘柄の売買を推奨するものではありません。最終的な投資判断はご自身の責任で行ってください。

コメント